ETF Entscheidungshilfe: Ausschüttend? Thesaurierend? Synthetisch? Physisch?

Ich habe in den letzten Wochen zwei Beiträge geschrieben, bei denen die verschiedene ETF-Eigenschaften eine tragende Rolle spielen.

In dem Beitrag „Die Weltportfolio-Odysee: Auf der Suche nach dem perfekten ETF“ habe ich über ausschüttende und thesaurierende ETFs beziehungsweise ihre Replikationsmethoden (synthetisch und physisch) geschrieben.

Im Beitrag „Lohnt sich eigentlich Steuerstundung“ bin ich auf das Thema Steuer im Zusammenhang mit der Kapitalanlage über ETFs eingegangen.

In den Beiträgen selbst und in den Kommentaren sind so viele verschiedene Informationen und Erkenntnisse zusammengekommen, dass ich diese gerne an einer Stelle sammeln möchte – quasi als Nachschlagewerk und schnelle Entscheidungshilfe, wenn man eine erste Einschätzung zu einem ETF treffen möchte.

ETF Entscheidungshilfe

Hier also eine erste Zusammenfassung in listenform:

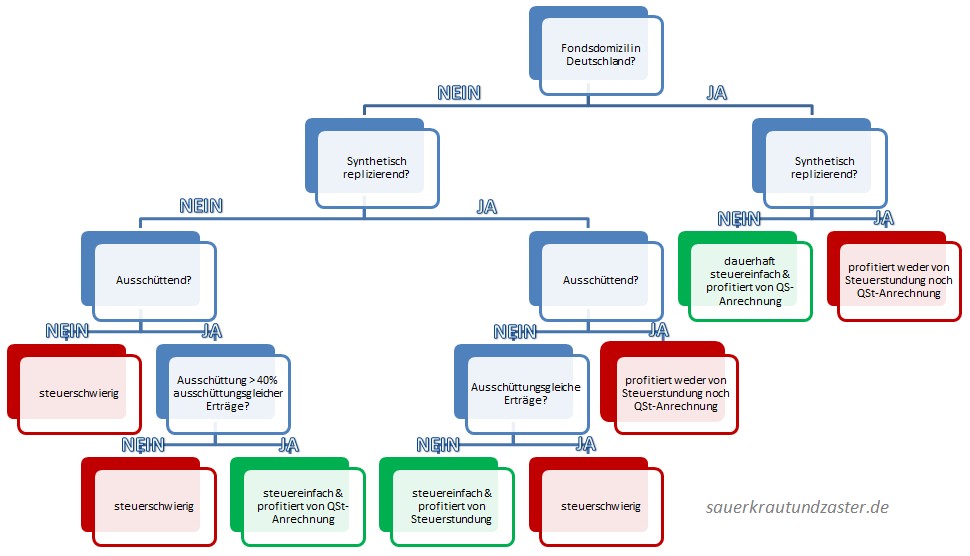

- Dauerhaft steuereinfach: Vorweg sei gesagt, dass ein ETF dauerhaft steuereinfach ist, sofern sein Fondsdomizil in Deutschland liegt.

- Ausschüttend: ETFs, die teilthesaurierend (oder thesaurierend) sind und ausschüttungsgleiche Erträge aufweisen, sind steuerhässlich sofern die Ausschüttungen <40% der ausschüttungsgleichen Erträge betragen (außer sie haben ihr Fondsdomizil in Deutschland, s.o).

- Synthetisch & thesaurierend: Ein synthetisch replizierender und thesaurierender ETF, der keine ausschüttungsgleichen Erträge aufweist, ist steuereinfach.

- Synthetisch & thesaurierend: Falls ein synthetischer und thesausaurierender ETF ausschüttungsgleiche Erträge ausweist, ist er steuerhässlich (außer er habt sein Fondsdomizil in Deutschland, s.o).

- Synthetisch & thesaurierend: Thesaurierende ETFs, die synthetisch replizieren, profitieren von der Steuerstundung.

- Physisch & thesaurierend: ETFs, die physisch replizieren und thesaurieren, sind immer steuerhässlich (außer sie haben ihr Fondsdomizil in Deutschland, s.o.)

- Synthetisch: Falls ein synthetischer ETF sein Fondsdomizil in Deutschland hat, kann er weder von der Anrechnung der Quellensteuer noch von dem Steuerstundungseffekt profitieren (siehe folgende Punkte)

- Physisch: Bei physisch replizierenden ETFs können Quellenensteuern, die im Ausland anfallen, teilweise auf die deutsche Kapitalertragssteuer angerechnet werden.

- Synthetisch & ausschüttend: Ein synthetischer ETF, der ausschüttend ist, kann weder von der Steuerstundungseffekt noch von der Anrechenbarkeit der Quellensteuer profitieren.

Geht das nicht noch einfacher?

Ich gestehe, dass diese Liste nun auch nicht viel leichter zu verinnerlichen ist. Außerdem sind einige Eigenschaften implizit doppelt aufgeführt. Ich möchte also in Anlehnung an das ETF-Entscheidungsschaubild im Holzmeier-Thread (die Antwort aus dem wertpapier-forum auf alle ETF Fragen, bei denen man noch nicht einmal dran gedacht hat sie zu stellen) alle obenstehenden Punkte noch einmal grafisch zusammenfassen. Diese Entscheidungshilfe, kann einem die Wahl des „richtigen“ ETFs zwar nicht abnehmen, aber zumindest ein wenig vereinfachen:

Zum Schluss noch die soften Nachzügler, die nicht ins Schaubild passen

- Ausschüttungen sind gerade dann vorteilhaft, wenn der Freibetrag noch nicht ausgeschöpft ist.

- Ausschüttungen kann man für das Rebalancing verwenden, was gerade auf lange Sicht, wenn das Depot bereits eine gewisse Größe erreicht hat, von Vorteil sein kann.

- Damit ein ETF von der Steuerstundung profitieren kann, ist eine lange Haltedauer Voraussetzung. Der positive Quellensteuereffekt zeigt hingegen schneller seine Wirkung.

- Ausschüttungen können einen positiven psychologischen Effekt haben. Auch wenn Dividenden eigentlich nur von der linken Tasche in die rechte Tasche spielen, so kann es ein befriedigendes Gefühl des „es passiert etwas Gutes“ geben, wenn regelmäßig Ausschüttungen auf dem eigenen Verrechnungskonto eintreffen.

Das Schaubild ist echt praktisch, denke mal die Aufzählung kann man sich auf dauer nich so gut einprägen. Die Ausschüttende variante find ich Persönlich besser, hauptsächlich wohl echt wegen dem Psychologischen aspekt. Aber man kann das Geld dann auch in die Aktien oder ETF’s Reinvestieren die man gerade für gut oder nötig erachtet.

Mittlerweile würde ich mich wahrscheinlich auf für die ausschüttende Variante entscheiden. Nun hab ich eine thesaurierende – was soll’s 🙂

Dachte ja um ehrlich sein das es noch komplizierter ist.

Vielen Dank für das Bild, finde auch grade das eine enorme Hilfe. Sobald ich mal wieder ein ETF Suchen muss wird das genutzt. um zumindest eine Tendenz zu finden.

Obwohl ich ja auch eher der Typ bin, wenn es zu kompliziert wird dann macht es halt jemand anderes.

Ist es ja auch. Das Schaubild enthält nur die Ergebnisse, aber nicht wie man dahin kommt. Die Ergebnisse selbst sind leicht zu glauben. Rauszufinden, warum sie gelten, erfordert ein wenig Arbeit.

Außerdem hafte ich nicht für Vollständigkeit. 😉

Schade also ohne Gewähr. Dachte ich hätte endlich ohne Risiko investieren können 😉

Schon wäre es ja, wenn alles steuereinfach wäre, aber das wird wohl nie kommen.

Danke für die grafische Übersicht. Das hilft enorm.

Habs auch gleich geteilt.

Gruß

Alex

Dankeschön! Das freut mich total 🙂

Hallo Alex,

super informativ und im allgemeinen eine Super Seite 🙂

Liebe Grüße

🙂

Abend Alexandra,

Super Grafik. Damit fällt es einem viel viel leichter…

Kennst du auch die Graphik vom Finanzwesir darüber? Unterscheiden sich eure beiden in irgendeiner Form?

Also ich bin mich nicht ganz sicher, welche Grafik du vom Finanzwesir meinst, aber wenn du sowohl seine als auch meine Grafik kennst, wirst du wahrscheinlich am Besten beurteilen können, ob die sich unterscheiden.

Ich kenne auf jeden Fall eine Grafik vom Finanzwesir, die inhaltlich die Gleiche ist, wie die die Holzmeier in dem entsprechenden werpapier-forum thread geteilt hat. Und ja, meine und diese unterscheiden sich voneinander. Einfach mal vergleichen 🙂

Sehr geile Arbeit.

Ich hätte noch ein paar Ergänzungstips.

Vielleicht solltest du in einem Absatz dazuschreiben, WAS diese Begriffe „steuereinfach“ und „steuerschwierig“ eigentlich aussagen, welche Konsequenzen das hat und wie man dem entgegenwirken kann, auch wenn man um einen steuerschwieriges ETF nicht herumkommen möchte.

Auch ein kleiner Hinweis, wie man über den Bundesanzeiger das herausbekommt.

Viele scheitern immer wieder daran, dass sie dort den Namen oder die WKN eingeben, was natürlich nicht funktioniert. Nur mit ISIN ist es möglich.

Und auch, dass bei einer ISIN, die mit DE… anfängt, es NICHT zwingend heißen muss, dass das Fondsdomizil in Deutschland liegt.

Gruß

Jep, genau deswegen habe ich ganz am Anfang dieses Beitrags auf die beiden vorangegangenen Beiträge verlinkt, die ich zu dem Thema bereits verfasst habe. Hier sind nur noch einmal die Ergebnisse aus diesen beiden Beiträgen gesammelt. 😉

Wie kann ich (beispeislweise) bei justetf.de „ausschüttungsgleiche Erträge“ selektieren?

JustETF hilft dir da leider gar nicht. Du musst dafür in die Besteuerungsgrundlangen des ETFs im Bundesanzeiger schauen. Das habe ich in meinem Weltportfolio-Beitrag beschrieben. Alternativ hast du im wertpapier-forum auch eine Schritt-für-Schritt Erklärung:

http://www.wertpapier-forum.de/topic/44100-kurze-anleitung-steuereinfache-fondsetf-selbst-finden/

Hallo Alexsandra, danke für die Zusammenfassung. Es fehlt noch die ganze Quellsteuerproblematik, die den Unterschied bei den Trackingdifferenzen und die Nachsteuerrendite erklärt. Der Holzmeyer-Thread zeigt dies zwar auf, aber kann es nicht erklären. Das Fondsdomizil und das Land, in dem man investiert, haben eine große Bedeutung. Vergleich mal die Tracking Differenz und Nachsteuerrendite von HSBC S&P 500 mit Deka MSCI USA. Ein gewaltiger Unterschied! Das liegt am Fondsdomizil. Fondsdomizil Deutschland ist keineswegs immer gut. Literatur: Gerd Kommer: Die Optimierung von Quellensteuerbelastungen bei Aktienindexfonds aus Sicht eines Privatanlegers in Deutschland.

Gruß,

T.

Ja das stimmt, dieses Thema habe ich im Holzmeier-Thread natürlich auch gesehen, aber bewusst ausgeklammert. Bevor ich dazu einen Beitrag verfasse, möchte ich das von dir erwähnte Kommer-Buch studieren, in der Hoffnung dieses Thema auch wirklich fundiert erklären zu können – aktuell verstehe ich es selbst noch nicht…

Hallo Alexandra, klasse Grafik. Doch eine Frage habe ich. In der 2. Ebene nach Fondsdomizil steht 2mal synthetisch replizierend? Sollte hier nicht die Auswahl zwischen synthetisch und physisch sein? Steh wahrscheinlich gerade auf dem Schlauch 🙂 Wünsche einen wunderschönen Abend.

Na die erste Frage, die du beantworten musst ist: Ist das Fondsdomizil des ETFs, den du betrachtest, Deutschland oder nicht Deutschland?

Wenn ja, dann landest du beim rechten „synthetisch replizierend“, wenn nein, dann landest du beim linken „synthetisch replizierend“. Es ist immer ein „entweder/oder“.

Wenn du also auf der zweiten Ebene mit „synthetisch replizierend“ angekommen bist, dann weißt du also schon, ob das Fondsdomizil in Deutschland ist oder nicht.

Die nächste Frage ist dann: Ist der ETF synthetisch replizierend?

Wenn ja, dann musst du rechts rum zum nächsten Kästchen. Wenn nein, dann handelt es sich um einen physisch replizierenden ETF und du musst linksrum zum nächsten Kästchen. Und so weiter…

Ist das halbwegs verständlich erklärt? Ich bin halt irgendwie davon ausgegangen, dass jeder schon einmal einen Entscheidungsbaum gesehen hat und weiß, wie man ihn liest. Sorry dafür 😀

Hallo Frau Zaster, wie man einen Entscheidungsbau liest ist mir bekannt. Und wie du richtig sagst, stellt man im Entscheidungsbau immer die Gegensätze da. Eine Beschriftung mit nein / ja ist bei richtiger Anwendung nicht nötig.Ich bin halt irgendwie davon ausgegangen, dass jeder schon einmal einen Entscheidungsbaum gesehen hat und weiß, wie man ihn erstellt. Sorry dafür

Hallo Alexandra,

super Übersicht und klasse Grafik. Das gehört in jedes Standardwerk über passives Investieren 🙂

Gruß

Maier

Ich freu mich, wenn ich helfen kann 🙂

Hallo Alexandra!

Klasse Artikel!

Meiner Meinung nach macht es im Hinblick auf den Zinseszins Effekt und Steuern mehr Sinn in einen thesaurierenden ETF zu investieren.

MFG Philipp

Dann tue dies. Mache ich zwar auch aktuell, aber wenn ich mich nochmal entscheiden müsste, würde ich die ausschüttenden ETFs bevorzugen 😉

Was mich erstaunt, ist das soviel Zeit in Themen wie „steuerschön vs. steuerhässlich“ etc. investiert wird und so wenig in die fehlerbehaftete Konstruktion von ETFs (SWAPs, Wertpapierleihe, Gewichtung nach Marktkapitalisierung etc.) und die damit verbundenen Risiken.

ETFs wurden primär für ein institutionelles Klientel kreiert, weil die Investmenthäuser (wie Blackrock oder db) gemerkt haben, dass Ihnen die Pensionsfonds und Instis reihenweise aus den aktivgemanagten Produkten weglaufen (für die Instis übrigens größtenteils ebenfalls ETF-ähnliche Gebühren zahlen 5-10bp für Renten, 10-30bp Aktien).

Instis betreiben damit kein klassisches Buy & Hold. Jetzt holt sich die Marketingmaschine die ganzen Privaten ins Boot, denn bei den TERs kann man die Produkte nur über Masse, Swaps und WP-Leihe kosteneffizient bis gewinnbringend anbieten.

Ich erwarte zudem erhebliche Liquiditätsrisiken, wenn es mal tatsächlich crasht. http://www.reuters.com/article/us-etfs-credit-expansion-insight-idUSKBN0NY0A720150513

Aktive Fonds arbeiten hier oft mit einer „Dilution Levy“, um längerfristige Anleger nicht zu benachteiligen.

Naja, ich schreibe halt über die Themen nach denen ich gefragt werde.

Risiken gibt es überall. Man muss halt abwägen mit welchen man persönlich bereit ist zu leben. Ich muss jedoch gestehen, dass ich deinen Artikel gerade nur überflogen habe.

Es ist immer leicht zu sagen: Dies ist schlecht, weil genau da sind die Risiken. Mich würde im Umkehrschluss eher deine Empfehlung interessieren. Was wäre deiner Meinung nach besser als in ETFs zu investieren und was sind die Gründe?

Hey,

für welche ETF (Name) hast du dich denn letztendlich entschieden?

Sag ich nicht 😛 Nachher kauft mir den noch jemand nach, wo ich doch eigentlich keine Ahnung habe 🙂

Tolle Übersicht, auch wenn ich kein Freund von ETF´s bin, habe ich mir die Übersicht ausgedruckt und laminiert…man weiß ja nie ;o) Top Arbeit!

Du bist ein Spinner! 😀

Ich glaub dir kein Wort! Du würdest dir niemals irgendetwas, wo ETF draufsteht ausdrucken 😀

Ob Du es glaubst oder nicht. Ich habe sogar eine Farbpatrone wechseln müssen, um die ETF-Übersicht in Farbe ausdrucken zu können. Das heisst aber trotzdem nicht, dass ich die nächsten 1.000 Euro für ETF´s ausgebe…das kann ich meinen anderen Dividendenhamstern und Trendfolgern nicht antun… „Spinnen“ ist das vorweg nehmen von guten Ergebnissen ;o)

Super Übersicht. Danke! Für die meisten Menschen sind ETF’s die beste Variante zur Geldanlage. Einzelaktion erfordern viel Zeit und Wissen und Geduld. Habs auch gleich bei grossmutters-sparstrumpf geteilt.

Hallo Christian! Das ist wirklich nett von dir. Vielleicht sieht man sich ja demnächst mal 😉