Die Weltportfolio-Odysee: Auf der Suche nach dem perfekten ETF

Ich habe es getan. Monatelang bin ich um dieses Buch herum geschlichen. Drei mal hatte ich es in den Händen, um es dann doch wieder zurück zu legen.

„Hast du den Kommer gelesen?“ Eine Frage, die ich immer mit einem kurzen „Nein“ und einem möglichst schnell hinterher geschossenen „Aber werde ich bald!“ beantworten musste, wenn ich mich mit der Gretchenfrage des passiven Investierens konfrontiert gesehen habe.

Nun ist es so weit. Um 32€ ärmer und eine Ladung Wissen reicher, habe ich das Buch vor ein paar Tagen zu Ende gelesen und mich direkt auf die Suche begeben. Die Suche nach dem perfekten ETF und lasst mich euch sagen: Sie war – und ist – beschwerlich.

Das Weltportfolio

Aber ich will von vorn beginnen. Falls jemand das Buch noch nicht kennen sollte, ich rede von Gerd Kommers „Souverän investieren mit Indexfonds und ETFs“, unter Finanzinteressierten auch liebevoll „Der Kommer“ genannt.

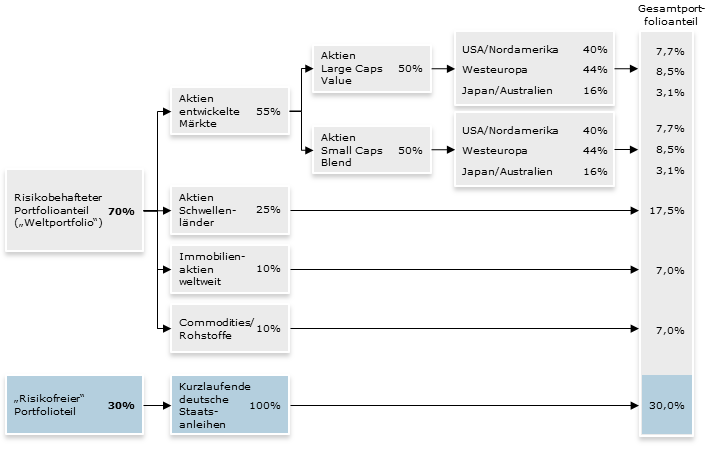

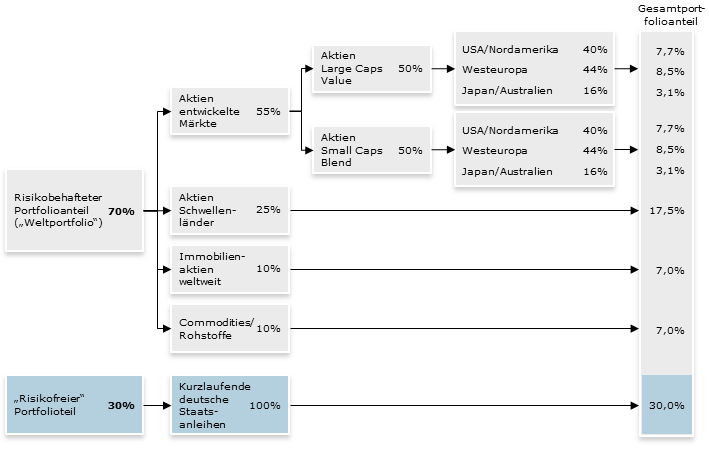

Kommer führt in seinem Buch „Das Weltportfolio“ als optimale Anlagestrategie für den privaten Anleger ein. Ein solches Weltportfolio setzt sich wie folgt zusammen:

Dieses Grundgerüst kann nun den eigenen Vorlieben und Bedürfnissen angepasst werden. Als erstes schätzt man seine eigene Risikotoleranz ein und beeinflusst damit, wie groß der „risikofreie“ Portfolioanteil im Verhältnis zum risikobehafteten Portfolioanteil ist. Im Schaubild ist dieses Verhältnis 70% zu 30%.

Ich werde für mein Weltportfolio ein Verhältnis von 85% zu 15% verwenden. Nicht weil ich mich emotional als risikobelastbar betrachte, wobei dies auch ein Faktor ist, sondern weil ich keine Kinder, ein stabiles Einkommen, keine Kredite und einen langen Anlagehorizont habe. Diese Faktoren sind für jeden anders und werden sich auch für mich im Laufe der Zeit ändern.

Die eigene Risikotoleranz ist immer eine Momantaufnahme: Ändert sich diese grundlegened, sollte sich auch die Aufteilung des eigenen Weltportfolios ändern.

Interessant ist im Kommer, dass die Berücksichtigung der eigenen Risikotoleranz nicht direkt über den risikobehafteten Portfolioanteil gesteuert wird. Die Werte, in die man investiert, sind immer gleich. Die eigene Risikobelastbarkeit wird ausschließlich über das Verhältnis von „Risikofrei“ zu „Risikobehaftet“ berücksichtigt. Das war für mich neu, ist aber verdammt sinnvoll. Man vermeidet so auf simple Art teure Transaktionsgebühren, um von einem ETF in einen anderen, vermeintlich sichereren ETF umzuschichten.

Der „risikofreie“ Weltportfolioteil

Kommer spricht im Zusammenhang mit dem „risikofreien“ Portfolioanteil meistens von kurzlaufenden Staatsanleihen von Staaten mit Top-Rating (Deutschland, Österreich, Finnland, Niederlande…). Ich habe dafür eine finanzen.net-Suche mit folgenden Kriterien angeschmissen:

- Staatsanleihen

- Euro als Währung (wir wollen ja schließlich kein Währungsrisiko)

- Restlaufzeit mindestens 6 Monate, maximal 3 Jahre

- Rating von Aaa, Aa1 oder Aa2

- Rendite von wenigstens 0,01%

Dies ist das Ergebnis. Ich habe somit 14 Anleihen gefunden, die alle eine kleinere Rendite haben, als die 0,6% die ich an Tagesgeld-Zinsen bei der ING-DiBa bekomme. Nein danke. Mein risikofreier Weltportfolioanteil bleibt somit erst einmal auf dem Tagesgeld-Konto. Damit schlage ich zwar nicht einmal die Inflation, aber das ist dann wohl der Preis, den ich für Risikolosigkeit zahlen muss.

Achtung: Auch Tagesgeldkonten sind nicht per se sicher. Ich setze das „Risikofrei“ immer in Anführungsstriche, weil ein gewisses kleines Restrisiko immer besteht – und wenn es die plötzlich einbrechende Zombieapokalypse ist, die jegliches Geld wertlos macht.

Zusätzlich ist bei Tagesgeldkonten jedoch wichtig, dass Sie dem deutschen Einlagensicherungsgesetz unterliegen. Man bekommt häufig höhere Zinsen bei ausländischen Banken, wenn sie dies nicht tun, aber dann gehört das Tagegeldkonto auch nicht mehr in die Kategorie „Risikofrei“.

Der risikobehaftete Weltportfolioanteil

Kommen wir nun zum eigentlich interessanten Part. Zur Erinnerung noch einmal das Grundgerüst:

Kommer hat einige Veränderungsoptionen angeboten, unter denen auch eine ist, die mir persönlich sehr zusagt:

- Weglassen des Immobilien- und Rohstoffanteils

Das hat zum einen den Vorteil, dass ich Transaktionsgebühren spare und weniger Wartungsaufwand beim Rebalancing habe. Zum anderen bin ich einfach skeptisch, was eine positive Renditeerwartung dieser Anlageklassen auf lange Sicht betrifft. Nach persönlichem Gusto fallen diese für mich also weg.

Als Konsequenz werde ich mir einen ETF auf den MSCI World ins Depot holen und einen auf den MSCI Emerging Markets im Verhältnis 70 % zu 30%, um die Teile „Aktien entwickelte Märkte“ und „Aktien Schwellenländer“ abzudecken.

Das kommt euch bekannt vor? Nun, ich glaube dies ist wahrscheinlich die beliebteste passive Anlagestrategie unter Finanzinteressierten. Häufig gibt es geschmackliche Abweichungen. Einige holen sich zusätzlich noch einen kleinen Anteil (z.B. 10%) Euro STOXX mit ins Depot, um den Heimatfaktor mit einzubringen und die Amerikalastigkeit des MSCI World etwas zu kompensieren oder nehmen statt einem MSCI lieber einen ETF aus der FTSE-Indexfamilie. Nach einiger zusätzlicher Google-Stöberei, habe ich entschieden mich an die „traditionelle“ Variante zu halten.

Die ETF-Suche

Eine schöne Seite, um nach ETFs zu suchen, liefert justetf.com. Dort kann man nach Eingabe des eigentlichen Suchberiffs, z.B. „MSCI World“, eine Reihe von Filteroptionen wählen.

Das A und O sind möglichst niedrige jährliche Gebühren. Außerdem ist mir ein Volumen von mehr als 100 Millionen Euro bzw. Doller wichtig, weil das das Risiko senkt, dass der Fond irgendwann geschlossen wird.

Die für mich relevanten Fragen, die es noch zu klären galt, waren:

- Wie genau soll der ETF den Index nachbilden?

- Ausschüttend oder thesaurierend?

Wie soll der ETF den Index replizieren und was bedeutet eigentlich „UCITS“?

Es gibt drei Replikationsmethoden, mit denen ein ETF einen Index nachbilden kann. Die am einfachsten zu verstehenden sind physische Nachbildungen, bei justetf werden sie unterteilt in die Filterkriterien „Vollständig“ und „Sampling“.

Vollständig bedeutet, dass der ETF in die gleichen Aktien mit gleichem Verhältnis investiert, wie es vom Index vorgegeben wird. Nehmen wir beispielsweise den DAX: Da dieser aus nur 30 Unternehmen besteht, werden die meisten physischen Nachbildungen auch vollständig sein.

Sampling kommt meistens dann zum Tragen, wenn der Index aus Hunderten von einzelnen Werten besteht. Dies ist auch beim MSCI World der Fall, weswegen die Replikation via Sampling (auch „optimiert“ genannt) häufiger ist, als eine vollständige Nachbildung. Daraus folgt jedoch auch, dass die Kurse des Index und des ETF nicht vollständig gleich verlaufen werden. Die Abweichung zwischen ETF und Index kann man übrigens dem Tracking-Error entnehmen.

In beiden Fällen dreht sich alles um die Investition in Werte, dich auch im zugrunde liegenden Index vertreten sind. Anders sieht dies bei einer synthetischen Nachbildung aus.

Swap-basierende Nachbildung, auch synthetische Nachbildung genannt, ist eine Replikationsmethode, bei der die Fondsgesellschaft, die den ETF auflegt, salopp gesagt ein Tauschgeschäft mit einer Bank eingeht.

Die Fondsgesellschaft investiert dabei in einen beliebigen Wertpapierkorb (der braucht nichts mit dem eigentlichen Index zu tun haben) und die Bank sichert der Fondgesellschaft im Gegensatz zu genau die Wertentwicklung des Index zu liefern. Differenzen bei den jeweiligen Wertentwicklungen werden zwischen Fondgesellschaft und Bank getauscht, daher auch „Swap“. Läuft beispielsweise der Wertpapierkorb besser als der Index, bekommt die Bank die Differenz und andersrum.

Ein Nachteil bei diesem Vorgehen wird „Kontrahenenrisiko“ genannt. Kontrahentenrisiko bedeutet in diesem Fall: Geht die Bank hops, ist das Geld futsch. Damit dies jedoch nicht in horrendem Maße passiert, hat die EU eine Richtlinie eingeführt, die UCITS (Undertakings for the Collective Investment in Transferable Securities).

Habt ihr euch schon einmal gefragt, was das UCITS in der ETF-Bezeichnung bedeutet? Das heißt nichts anderes, als dass es sich um einen ETF handelt, der die UCITS-Richtlinie erfüllt. Diese besagt, dass maximal 10% des Nettoinventarwerts des Fonds an Swap-Geschäften beteiligt sein darf. Für gewöhnlich ist es sogar noch viel weniger. Das bedeutet, dass maximal diese 10% flöten gehen können – aber auch dies ist wohl noch nie vorgekommen.

Ausschüttend oder thesaurierend und was hat eigentlich deine Steuer damit zu tun?

Ausschüttend oder thesaurierend ist zuallererst eine Geschmacksfrage. Ein ausschüttender ETF hat den Vorteil, dass das reinkleckernde Geld direkt für das Rebalancing verwendet werden kann.

Häufig wird als einer der größten Vorteile von Thesaurieren genannt, dass man keine Transaktionskosten für die Wiederanlage zahlen muss. Ich zahle auf die meisten ETFs ab 500€ jedoch sowieso keine Transaktionskosten bei der ING-DiBa, also überzeugt mich dieses Argument nicht. Natürlich können sich die Konditionen ändern, aber das ist Zukunftsmusik, um die ich mich dann kümmern werde. Genauso gut können sich die Steuergesetze ändern und jegliche Filterkriterien zunichte machen.

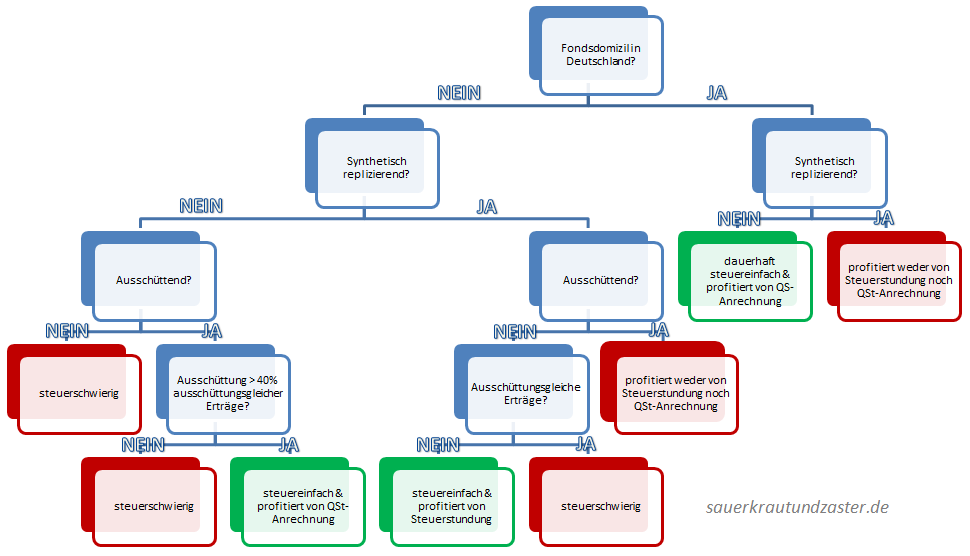

Apropos Steuergesetze, da gibt es ein paar Feinheiten zu berücksichtigen. Vorsicht, jetzt wird’s etwas komplizierter:

- Physische thesaurierende ETFs:

Auch wenn ein physisch thesaurierender ETF keine Dividenden auszahlt, muss er trotzdem am Ende des Geschäftsjahres die thesaurierten Erträge ausweisen. Diese Erträge heißen ausschüttungsgleiche Erträge.

Nehmen wir an, mein ETF hat eine Dividende von 100€ direkt wieder angelegt wurde. Obwohl nichts ausgeschüttet wurde, wird auf diesen ausschüttungsgleichen Ertrag von 100€ die deutsche Quellensteuer fällig. Da das gesamte Geld jedoch bereits in den ETF geflossen ist, muss man die Quellensteuer via Steuererklärung erstmal aus eigener Tasche zahlen. Blöd, auch weil die eigene Depotbank davon nichts mitbekommt. Wenn man also später alt und grau ist und anfängt Stücke des eigenen Depots zu verkaufen, wird der komplette Gewinn (auf den man ja eigentlich schon teilweise Steuern bezahlt hat) nochmal versteuert – die eigene Depotbank behält die Kapitalertragssteuer schließlich automatisch ein. Doppelbesteuerung in ihrer ganzen Pracht. Die zu viel gezahlten Steuern kann man sich zwar wieder zurück holen, aber dafür muss man nachweisen, dass man sie bereits gezahlt hat. Das heißt Papierkrieg. Muss ja nicht sein.

- Synthetische thesaurierende ETFs:

Das schöne bei Swappern ist, dass rein formal keine Dividenden anfallen. Dividenden des zugrunde liegenden Index sind ebenso wie Kursgewinne Teil des Tausch-Geschäfts zwischen Bank und Fondgesellschaft. Das was also in der Theorie in Deutschland an Kapitalertragssteuer auf die Dividenden anfallen würde, fließt direkt in den ETF. Erst wenn das Depot im Alter Stück für Stück verkauft wird, fällt die Kapitalertragssteuer auf jegliche erwirtschafteten Gewinne an. In der Zwischenzeit konnte das Kapital, das eigentlich an den deutschen Fiskus hätte abgegeben werden müssen, fröhlich weiterwirtschaften. Man nennt dies Steuerstundungseffekt.

- Synthetische thesaurierende ETFs – Sonderfall:

Leider kümmern sich nicht alle Fondsgesellschaften darum, dass es der Anleger einfach hat und weisen, obwohl es sich um einen synthetischen ETF handelt, ausschüttungsgleiche Erträge aus. Getreu dem Motto: „Ich bin zwar keine Dividende, aber wenn ich eine wäre, wäre ich soo groooß.“ Da hält der deutsche Fiskus dann genauso die Hand auf, wie bei einem physischen Thesaurierer. Blöderweise ist es etwas knifflig herauszufinden, ob ein Swapper ausschüttungsgleiche Erträge angibt oder nicht. Man muss dazu in den Fondsdata-Bereich des Bundsanzeigers gehen und dort nach dem ETF suchen, der einen interessiert. In dem Dokument zu den Besteuerungsgrundlagen werden die ausschüttungsgleichen Erträge ausgewiesen. Du willst an der entsprechenden Stelle viele Nullen sehen – ansonsten hast du die gleichen Scherereien mit der Steuer wie bei physischen Thesaurierern.

- Synthetische ETFs (thesaurierend und ausschüttend):

Schonmal ein TRN im Namen eines ETFs gesehen? Das steht für Total Return Net und bedeutet, dass der ETF der Netto-Variante des zugrundeliegenden Index folgt. Das heißt, es werden alle Kursgewinne und Dividenden nach Abzug sämtlicher Quellensteuern betrachtet. Der MSCI World hat größtenteils Unternehmen gelistet, die ihren Hauptsitz irgendwo im Ausland haben, dementsprechend wird bei einer Dividendenausschüttung auch eine Quellensteuer in dem jeweiligen Land fällig.

Bei einem physisch replizierenden ETF könnte man sich diese zurückholen. Keine Ahnung, ob sich jemand jemals die Mühe gemacht hat, aber in der Theorie wäre es möglich. Das wäre bei lohnenswerten Beträgen wahrscheinlich ein Fall für den Steuerberater. Bei swappenden ETFs ist dies definitiv nicht möglich, denn wie gesagt fallen dort rein formal gar keine Dividenden an. Ein swappender ETF könnte also genauso gut der Brutto-Variante eines Indexes folgen (Total Gross Return), macht er aber nicht. Warum nicht? Weil so die fiktiven Quellensteuern, die ja gar nicht bezahlt werden, bei der Fondgesellschaft bleiben können. Klug, oder? Bloß leider nur für die Fondsgesellschaft.

- Ausschüttende ETFs (physisch und synthetisch replizierend):

ETFs, die als ausschüttend ausgezeichnet sind, können trotzdem auch teilweise thesaurierend sein. Das bedeutet – oh Wunder – dass ein Teil der Erträge ausgeschüttet und ein Teil wieder angelegt wird. Für den Fall, dass durch die Thesaurierung wieder ausschüttungsgleiche Erträge entstehen, sollte die Kapitalertragssteuer, die auf diese anfällt, vollständig mit der Ausschüttung verrechenbar sein. Das bedeutet, dass die Ausschüttung mindestens so groß sein muss, wie 40% des ausschüttungsgleichen Ertrags¹. So kann sich direkt deine Depotbank um die Steuerzahlung kümmern, du musst keine Steuern nachzahlen und läufst auch nicht Gefahr der Doppelbesteuerung zum Opfer zu fallen.

Ob der ETF deiner Begierde diese Kriterien erfüllt, kannst du wieder dem Bundesanzeiger entnehmen. Wenn du die Besteuerungsgrundlagen zu deinem ETF vorliegen hast, dann sind dort irgendwo die ausgeschütteten Erträge und die ausschüttungsgleichen Erträge ausgewiesen (meist direkt untereinander). Dort muss gelten:

(ausgeschütteten Erträge) > 0,4 × (ausschüttungsgleiche Erträge)

- Steuereinfache und steuerhässliche ETFs:

Ganz schön viel auf einmal? Das folgende Schaubild fasst die ganzen obenstehenden Punkte noch einmal zusammen¹:

Dieses Schaubild gilt übrigens nur für Fondgesellschaften, die ihren Sitz im Ausland haben. Fondsgesellschaften mit Domizil in Deutschland sind dauerhaft steuereinfach (man erkennt sie für gewöhnlich an dem „DE“ am Anfang der ISIN, aber Achtung, es gibt auch ISINs mit „DE“ am Anfang, bei denen der ETF trotzdem nicht Deutsch ist). Da kümmert sich die Fondsgesellschaft und deine Depotbank um alle Steuerthemen.

Was sind nun also meine Filterkriterien?

Ich habe insgesamt vier Suchen durchgeführt:

- MSCI World: swappende Thesaurierer, >100 Mio.

- MSCI World: Ausschüttend, Replikationsvariante irrelevant, >100 Mio.

bzw.

- MSCI Emerging Markets: swappende Thesaurierer, >100 Mio.

- MSCI Emerging Markets: Ausschüttend, Replikationsvariante irrelevant, >100 Mio.

Aus den Ergebnissen haben ich mir den Posten mit den kleinsten jährlichen Kosten hergenommen. In der Beschreibung findet man immer das KIID, das „Key Investor Infomation Document“. Dieses gehört gelesen. Das mag auf den ersten Blick langweilig wirken, aber wenn da etwas drin steht, was einem Spanisch vorkommt oder was man auch nach weiterer Recherche nicht versteht, gilt es Abstand zu halten.

Mein erster ETF auf den MSCI Emerging Market wäre also ein thesaurierender Swapper von Amundi, der mit 0,2% Gebühren mit Abstand der verwaltungstechnisch Günstigste ist. Leider ist der steuerhässlich, weil er ausschüttungsgleiche Erträge angibt. Die nächst günstigsten haben einen TER von 0,45%. Das finde ich schon wieder recht viel.

Bei dem ETF auf den MSCI World ist der günstigste mit nur 0,19% Gebühren ein ausschüttender mit physischer Nachbildung von db-x trackers. Dieser ist jedoch noch nicht einmal ein Jahr alt und hat ein dementsprechend kleines Fondvolumen. Im Bundesanzeiger wird er nicht aufgeführt. Der nächstgünstigste ETF wäre mit 0,2% wieder ein swappender Thesaurierer von ComStage. Laut Bundesanzeiger ist er steuereinfach und steht somit ganz oben auf meiner Liste.

Die Odysee ist nicht vorbei

Stunden über Stunden habe ich mittlerweile in dieses Thema investiert und am Ende meiner Odysee bin ich immer noch nicht angekommen. Natürlich gibt es nicht den einen perfekten ETF. Aber ich plane ein „lebenslanges“ Commitment, was diese zwei Käufe betrifft, also denke ich lieber zu viel als zu wenig drüber nach.

¹Quelle: Thread von Holzmeier im Wertpapier-Forum. Abgerufen am 8. November 2015. Der Eingangspost ist äußerst gut recherchiert und umfangreich.

Ich hatte das Buch zufällig letzte Woche ebenfalls am Wickel. Wenn ich es richtig verstanden habe, rät der Autor von SWAP-Konstrukten ab und bevorzugt eher die physische Variante.

Richtig. Eben wegen dem Kontrahentenrisiko. Er sagt jedoch selbst, dass es selbst bei Börsencrash bisher noch nie zu Ausfällen gekommen ist. Entsprechend habe ich Swapper für mich nicht ausgeschlossen.

Liebe Grüße

Alexandra

Ich muss auch sagen, so leicht wie das alles im Buch klingt ist es am Ende dann auch wieder nicht. Man wird irgendwie wieder vom Angebot überschlagen. Und halt, wie du so schön erklärst die ganzen Abkürzungen.

Habe auch einzige Zeit gebraucht bis ich passende ETF’s gefunden habe. Kleine Zweifel, ob es nun die richtigen sind bestehen immer noch. Aber mittlerweile ist es mir auch etwas egal, weil ich die Zeit dann doch lieber nutzte um mein Einkommen zu erhöhen.

Daher irgendwann etwas passendes nehmen und dann erstmal einfach mit Leben erstmal. 😀

Und ein lebenslanges Commitment ist es ja auch nicht. Man kann auch ETF’s verkaufen 😉 Glaube viele sehe ETF’s so nur als alternative zur Riester. Aber eigentlich sind es ja ganz normale Dinge, welche an der Börse gehandelt werden.

Tja, das mit der Börse stimmt zwar, aber unter Umständen fällt die Rendite dann vielleicht genauso mager aus, wie bei der Riester 😀

Ich persönlich werde es wie ein lebenslanges Commitment angehen, aber mich im Zweifelsfall an die Worte des Finanzwesirs halten: „ETFs sind wie Männer. Vergiß den Traumprinzen. Such Dir einen, der gut genug ist und halte ihm die Treue, bis er sich gravierend ändert und dann suchst Du Dir einen anderen.“ 😀

Hallo Alexandra,

die TER besitzt für die realen Kosten des ETFs tatsächlich so gut wie keine Aussagekraft, weswegen sie als Entscheidungskriterium für den ETF-Kauf faktisch wegfallen kann. Interessant ist stattdessen die Tracking-Differenz des ETFs, da diese sämtliche Kosten (auch interne Kosten des ETFs wie zum beispiel Transaktionskosten, die in der TER nicht enthalten sind) und auch Gewinne (z.B durch Wertpapierleihe) abbildet. Eine gute Übersicht über die TDs der in Deutschland üblichen ETFs findest du im Thread von Holzmeier im Wertpapier-Forum: http://www.wertpapier-forum.de/topic/45254-steuerstatus-und-trackingdifferenzen-von-aktien-etfs-auf-standardindizes/page__pid__926297#entry926297

Viel Erfolg noch auf deiner ETF-Odyssee, ich befinde mich auch seit einigen Wochen/Monaten auf selbiger 🙂

Jesushimmelherrgott. Und ich dachte ICH hätte einen langen Beitrag geschrieben 😀 Na, dann werde ich mich mal schlau lesen. Frisch von der Leber weg würde ich jedoch direkt mal sagen, dass man aus vergangenen Tracking-Differenzen nicht auf zukünftige schließen kann, der TER dagegen ist fix und der jahrelange Zinseszinz auf die Einsparung macht sich auch bei nur 0,x% Gebühren weniger bemerkbar.

Natürlich werde ich mir den Beitrag aber trotzdem durchlesen. Nicht, dass ich doch noch was übersehe, nachdem ich mich stundenlang damit beschäftigt habe 😀

Damit hast du Recht, dass man aus Vergangenheitsdaten nicht auf die Zukunft schließen kann. Das gilt jedoch für die TER genauso! Diese ist keinesfalls „fix“ und kann von der Fondsgesellschaft angepasst werden (die TER ist übrig keine von vorneherein festgelegte Kennzahl, sondern eine ex-post Feststellung der in der Vergangnheit angefallenen Kosten)

Ich hab mir die TER jetzt auch mal angeschaut. Die schwanken immer so, dass ich da irgendwie nicht wirklich beurteilen kann, welcher ETF nun besser oder schlechter wäre.

Da ist mir Oliver mit seinem Kommentar zuvorgekommen. Wollte ebenfalls auf den Thread verweisen. Was du ebenfalls vergessen hast: Pass auf, dass deine ETFs steuereinfach sind! Da ist amundi nicht gerade bekannt für. Ich bespare nach langem Hin- und Her 2 ETFs von comstage.

Inwiefern hat das etwas mit der Fondsgesellschaft zu tun? Geht es nicht immer um die Eigenschaften des ETFs an sich?

Es kommt richtigerweise schon auf die Eigenschaft des ETFs an. Bei einem vermeidlich steuerschönen ETF kann es trotzdem mal ausschüttungsgleiche Erträge geben. Über den Bundesanzeiger kann man diese bei den gängigen ETFs einsehen (hier nicht nur das aktuelle Jahr, sondern auch die Vorjahre anschauen). Laut Holzmeier gehört amundi zu den Fondsgesellschaften, die nicht darauf achten, dass du und ich immer wenig Arbeit bei der Steuererklärung haben. Eine Garantie für dauerhafte Steuereinfachheit gibt es nie; meine beiden gewählten ETFs von Comstage (LU0392494562, LU0635178014) könnten auch jederzeit „steuerhässlich“ werden, muss aber nicht.

Die Macht der Schwarm-Intelligenz. Ich habs jetzt auch verstanden. Richtig gut die ausschüttungsgleichen Erträge im Bundesanzeiger direkt ablesen zu können. Diesen Teil trage ich morgen im Beitrag nach – der Vollständigkeit halber. Und du hast recht: Amundi ist da wohl nicht so der Vorreiter. 🙂

Hallo Alexandra,

ich will es mal so sagen: Wer bis zu dem Punkt gekommen ist, an dem Du jetzt stehst, hat 95% des Wegs gemacht. Ob es nun der Comstage, Amundi, dbx-tracker oder ishares wird, wird Dein Anlageergebnis marginal beeinflussen. Üblicherweise werden Anleger aber an dieser Stelle zum totalen Perfektionisten und eiern wochen- oder gar monatelang um diese Entscheidung. Ich wage mal zu behaupten, dass tausend andere Dinge wichtiger sind und allen voran die Sparquote. Du hast alle relevanten Dinge beachtet und wegen 0,1% TD/TER-Unterschied würde ich mir keinen Kopf machen(*). Die TER ist halbwegs fix, eine TD kann schwanken. Nächstes Jahr kann es also wieder ein leicht anderes Bild geben. Der Vorteil den man hat, wenn man schon zu Zeiten angelegt hat, in der ausschließlich aktive Fonds erhältlich waren: Es ist einfach alles im Vergleich extrem günstig. Übertreibe die finale Auswahl also nicht und leg Dich fest.

Lieben Gruß

Dummerchen

(*) Das sage ich heute. Ich war auch nicht besser ;-). Aber es braucht halt manchmal erst die Erkenntnis, wie sinnfrei dieses „0,0x% Hin oder Her“-Überlegen ist.

Na, ich werde sowieso erst nächsten Monat wieder investieren. Ein paar Wochen zum obszessieren habe ich also noch. Aber du hast natürlich recht. Irgendwann muss ich mich einfach festlegen und dann ist auch gut 😉

Bevor du dir nun ausschließlich thesaurierende Swapper ins Depots holst: Denk an deinen Freistellungsauftrag. Der Steuerstundungseffekt bringt einem als Kleinanleger wenig, wenn dafür der jährliche Freibetrag von 801 Euro komplett brach liegt. Ich würde daher erst einmal mit einem ausschüttenden ETF anfangen, bis der Freistellungsauftrag auch garantiert jedes Jahr aufgebraucht ist.

Und ein lebenslanges Commitment sind deine ETF-Entscheidungen ja jetzt nun auch nicht. Bei der ING-DiBa zahlt man auf alle Verkäufe ab knapp 4000 Euro die fixen 0,25% Provision. Es macht bei den Transaktionen daher keinen Unterschied, ob du nun einen ETF im Wert von 8000 Euro verkaufst oder zwei verschiedene zu je 4000 Euro. Ich habe z.B. in meiner Anlageklasse „Europa“ bisher immer einen ETF auf den MSCI Europe gekauft. Nachdem ich diesen nun zu einem fünfstelligen Betrag im Depot habe, habe ich begonnen, für diese Anlageklasse nun einen ETF auf den STOXX Europe 600 von einem anderen Anbieter nachzukaufen, weil der mir aktuell besser gefällt. Somit bin ich sogar zwischen ETF-Anbietern diversifiziert: Wenn einer mal den Fonds dicht macht, betrifft das nur einen Teil meiner Anlageklasse. Und wenn ich nun alles verkaufen würde, wären die Transaktionskosten aber auch nicht höher als wenn ich nur den ersten ETF hätte.

Daher kannst du es auch so machen: Du fängst erst einmal an, einen (wahrscheinlich ausschüttenden) ETF auf den MSCI World zu kaufen, der mit Dividenden an deinem Freistellungsauftrag knabbert. Wenn du den dann irgendwann zu einem deutlich fünfstelligen Betrag im Depot hast und jedes Jahr deinen Freibetrag komplett ausnutzt, kannst du immer noch anfangen, einen etwas günstigen thesaurierenden Swapper zu kaufen, um einen Steuerstundungseffekt zu haben (wenn man das denn unbedingt muss). Der alte ETF bleibt natürlich im Depot.

Mein Fazit: Du solltest dich nur grob festlegen, wie deine Asset-Allocation aussehen sollte (selbst hier kann man später noch Fine-Tuning machen), aber die genaue ETF-Auswahl ist gar nicht so wichtig und vor allem keine Entscheidung fürs Leben. Ich würde aber auch darauf achten, mir nichts steuerhässliches ins Depot zu holen, auf Steueraufwand hat man schnell keine Lust mehr.

Das mit dem Freibetrag ist ein guter Punkt. Aktuell habe ich grade mal 250€ davon aufgebraucht. Man sagt ja, es bräuche etwa 35.000€ in ausschüttenden ETFs, um den Freibetrag voll auszunutzen. Bis ich da angekommen ist, dauert es ein paar Jährchen und dann kann ich ja immer noch umschichten. Lieben Dank! Das werde ich berücksichtigen.

Bei den ganzen Steuerfreibetragsüberlegungen sollte man allerdings nicht vergessen, dass es um 200 Euro (25% von 801 Euro) geht. So wahnsinnig viel wird das bei Deinen Sparraten also auch nicht ausmachen. Wer knapp 10k Euro im Jahr spart, wird den Unterschied kaum merken.

Aber klar, Kleinvieh macht auch Mist – man sollte nur nicht glauben, durch die Freibetragsausschöpfung so „richtig viel“ zu sparen.

Lieben Gruß

Dummerchen

Aber ich finde die 10k im Jahr sind der falsche Vergleichswert, wir alle wollen ja nicht sparen sondern Rendite. Und 200 von 10k sind nun mal ganze 2%.

Da würde ich behaupten, dass es bis zu einem Gewissen Grad schon sinn macht stark auf die Nutzung des Freibetrags hinzuarbeiten.

Und ob man dann vielleicht sogar einen ausschüttenden Euro Stoxx 600 nimmt (Europa massiv übergewichtet, auf ein Teil Diversifikation verzichtet, etc. ) statt einen thesaurierenden MSCI World zu wählen, dass ist dann sicher schon eine Option.

Hallo Tobias,

„Aber ich finde die 10k im Jahr sind der falsche Vergleichswert, wir alle wollen ja nicht sparen sondern Rendite. Und 200 von 10k sind nun mal ganze 2%.“

Ich schrieb ja: „Kleinvieh macht auch Mist“. Und Du hast sicher recht, dass 10k der falsche Vergleichswert ist (obwohl Du selbst anschließend einen Vergleich damit vornimmst). Im Grunde müsste man die 200 mit dem Gesamtvermögen vergleichen und nicht mit der jährlichen Sparrate. Daran merkt man, wie wenig das nach ein paar Jahren noch ins Gewicht fällt.

Ob „wir alle“ nicht sparen, sondern Rendite wollen, bezweifle ich übrigens ganz leicht. Natürlich ist eine hohe Rendite etwas schönes, das den Vermögensaufbau begünstigt, aber ohne eine vernünftig hohe Sparrate (insbesondere am Anfang der Geldanlage) kannst Du zwar sagen, Du hättest mehr Rendite erzielt. Letztlich ist aber der absolute Betrag wichtig, der erzielt wird.

Bei Alexandra ist mehr als ein Viertel des Freibetrags sogar schon ausgeschöpft – es geht bei ihr also „nur noch“ um rund 150€.

Den Ratschlag statt einem MSCI World einen Euro Stoxx 600 zu wählen, finde ich übrigens eher das falsche Vorgehen. Ich würde Diversifikation immer höher einstufen als 150€. Diese Denkweise erscheint mir ein wenig arg auf die Kosten konzentriert zu sein. Das Thema Risikostreuung sollte man nicht unterschätzen.

Vielleicht ist das aber auch eine Frage des Blickwinkels, aber mit zunehmender Depotgröße sind 150€ Kleckerbeträge. Wenn Alexandra ihr ggw. Vorgehen durchhält, wird sie in rund 10 Jahren sechsstellige Beträge in ihrem Depot haben und sich eher weniger darum scheren, ob sie jetzt den Freibetrag voll ausschöpft oder vielleicht nur zur Hälfte.

Ich weiß aus eigener Erfahrung, dass gerade beim Beginn des Vermögensaufbaus jeder Kostenpunkt gleich wichtig erscheint – es sind aber die großen Hebel (Sparsamkeit, Assetklasse), die wirklich den Unterschied ausmachen.

okay klar, es hätte besser heißen müssen: „wir alle wollen ja nicht *bloß* sparen sondern *auch* Rendite.“

und ein Ratschlag sollte es jetzt nicht sein. ich wollte nur diese 2% ins spiel werfen.

Natürlich würde ich dann auch nur bis ca. 35k€ die risikobehafterere ausschüttungs Alternative nehmen.

Da spielt uns das Argument mit „wenn das Depot erstmal riesig ist“ ein wenig beide in die Hände.

Aber man darf es da sicher auf keinen Fall übertreiben und sich vielleicht sogar soein kranken 8% ausschüttungs ETF kaufen, der sich 2 Ausschüttungen im Jahr (meist Dax) bedient.

aber du hast schon recht, das es irgendwann immer unwichtiger wird.

erinnert mich ein wenig an mein Tagesgeldkonto bei der sparkasse. Darauf bekomme ich 5% für die ersten 500€, danach 0,0x%.

Der Ratschlag „Die 5% musst du unbedingt mitnehmen“ trifft für reichere Menschen natürlich viel weniger zu.

Aber selbst wenn diese 500€ unsicher wären. Es wäre vielleicht okay 500€ auf dieses Konto zu legen. Aber man sollte nicht all sein Geld dort hinpacken 😉

Ich denke ja, dass es wirklich nicht unbedingt ein MSCI World sein muss, solange man irgendwie ausreichend über die ganze Welt diversifiziert ist. Da mir damals keiner der MSCI-World-ETFs zugesagt hat, habe mich meine Asset-Klasse Aktien letztendlich folgendermaßen aufgeteilt: 40% USA, 40% Europa und 20% Emerging Markets.

Dass bei dieser Vorgehensweise dann vielleicht Europa um 5% zu hoch eingestuft ist (böser Home-Bias) und Kanada, Japan etc. fehlen, ist auch irgendwie egal. Ich denke, auch bei der Diversifikation gibt es irgendwann Diminishing Returns und man sollte nicht mit allen Mitteln so „perfekt“ wie möglich diversifizieren.

Der Vorteil meiner Aufteilung war, dass ich da einfach mehr ETFs finde, die mir persönlich zusagen. In der Klasse Europa kann ich mich sowohl bei MSCI Europe als auch STOXX Europe 600 bedienen, in der Klasse USA bei MSCI USA oder S&P 500. Solange ein Index mit mehreren hundert Werten breit genug diversifiziert ist, ist er in Ordnung. Und in beiden Klassen findet man dann z.B. auch ETFs, die sehr günstig sind (0,09% TER bei S&P 500), oder welche mit Domizil in Deutschland, die garantiert steuereinfach bleiben werden (Deka ETF, iShares STOXX Europe).

Meinen Freibetrag würde ich schon gerne ausreizen, aber wenn ich keine passenden ETFs dafür finde, na dann ist es eben so. Den perfekten ETF wird man sowieso nicht finden. Wobei der iShares auf den Euro STOXX ja wirklich nett ist. Vielleicht hole ich mir den doch später noch zu einem 10%igen Anteil (und dafür 10% weniger MSCI World) ins Depot… Oder auch nicht… 😀

Nabend, ich würde gerne wissen wie viel deines Aktien Anteilen du nun in ETFs investieren möchtest und wieso du es möchtest. Du warst ja bis jetzt immer sehr stark von Dividenden Einzelaktien überzeugt.

Ich will jetzt hier nicht die Grundsatz Diskussion lostreten, aber ich war gerade selbst damit beschäftigt und würde hier gerne deine aktuelle Meinung wissen.

Auch das Thema der Steuer Einfachheit hat mich lange beschäftigt. Das ist echt frustrierend, wenn sein günstiger Traum etf dann doch ausschütungs gleiche Erträge in Massen hat.

Gruß Tobias

Ich werde vorerst ausschließlich in diese zwei ETFs investieren. Ich habe allerdings nicht vor irgendetwas aus meinen anderen Posten rauszuziehen oder ähnliches. Buy and Hold. Aber da ich jeden Monat ca. 800€ in mein Depot pumpe, habe ich mich gefragt, wie es weitergehen soll. Dieses Aktien-Durchstöber nach dem besten Deal ist sehr zeitaufwendig und nachdem die anfängliche Euphrie verfolgen ist, habe ich da auch nur noch selten Lust darauf. Außerdem ist Stock-Picking laut Kommer ja sowieso Quatsch. Nun kann ich aber bereits Geschehenes nicht rückgängig machen und finde es auch nicht wirklich schlimm, Dividenden-Einzelaktien in meinem Depot zu halten. Vielleicht kaufe ich da auch irgendwann nach, wenn sich eine schöne Gelegenheit bietet. Vielleicht auch nicht. 🙂

Moin,

danke für deine schnelle und vor allem ehrliche Antwort.

Gerade dass mit dem stetigen Zeitaufwand ist sicher nicht zu unterschätzen.

Jetzt werden erstmal nur ETFs gekauft und ein paar echte Schnäppchen Aktien dazu, sodass der Einzelaktien-Anteil dann in einigen Jahren auf unter 20% geht?

Ein großer Vorteil an ETFs ist vielleicht jetzt , dass du zusätzlich auch nur die Unternehmen kaufen kannst die dir wirklich gefallen, ohne dieses ganze „okay ich habe jetzt 10% Automobil, 20% Konsum…eieiei jetzt brauch ich noch irgendwas mehr aus dem Finanzsektor“.

Gruß

Tobias

Ich plane nicht gezielt den Anteil meiner Einzelaktien runterzukriegen. Ich bin auch viel zu sehr Zockerbraut, um mit Gewissheit sagen zu können, dass ich mir nie wieder spekulativ eine Firma ins Depot hole. Bei so ’nem Ding wie neulich mit VW werden mir wahrscheinlich immer die Finger jucken. Aber ja, im Normalfall will ich die ETFs aufbauen. Sie sind meine Form der privaten Altersvorsorge und mit der sollte man eben nicht zocken 🙂

Hallo Fräulein Zaster,

als bisher stiller Leser oute ich mich nun auch als Fan von SUZ und gebe beim Thema Kommer auch mal meinen Senf dazu. Witzigerweise habe ich damals mein ETF-Depot eröffnet und hinterher erst den Kommer (oder auch die ETF-Bibel) gelesen um dann festzustellen, dass ich alles richtig gemacht hab. Wahrscheinlich würde ich bei der Flut an Informationen in dem Buch auch heute noch darüber grübeln welchen ETF aus welchem Sektor ich wirklich brauche. Ich finde Kommers Weltportfolio auch viiiiiiiiiiiieeeeeeeeeel zu komplex. Wie soll man denn da den Überblick behalten? Ich bin damals bei der klassischen keep-it-simple Variante mit 3 ETFs geblieben und parke den risikolosen Teil ebenfalls auf einem Tagesgeldkonto. Auch vorteilhaft war, dass meine ETFs Teil einer Aktion bei meinem Broker waren und bis 2019 gebührenfrei sind (wahrscheinlich). Abgesehen davon kann ich Kommers Buch aber auch nur wärmstens empfehlen.

Vieleicht kann mir hier noch einer weiterhelfen: Weiss jemand, wann die ETF-Anbieter die Informationen über ausschüttungsgleiche Erträge im Bundesanzeiger veröffentlichen? Kommt man sonst noch an diese Infos ran?

Ich freu mich immer so, wenn sich die stillen Leser zu Wort melden! Klasse! 🙂

Ist ja toll, dass du es von dir aus schon richtig gemacht hast. Ich hatte so wenig Gefühl für die Börse und ihre Produkte, dass ich mir erstmal alles geholt habe, was mir unter die Finger kam. Bereuen tue ich das nicht, auch wenn mir schon das ein oder andere mal (zu Recht) unterstellt wurde, dass ich keinen Plan habe 😀

So wie Kommer sein Weltportfolio aufstellt, ist es ja auch sehr komplex. Schön, dass er dann aber auch Vereinfachungen anbietet für die Leute, die vielleicht noch kein so großes Eigenkapital haben. Zwei ETFs (MSCI World / MSCI Emerging Markets) ist ja so einfach, wie es eigentlich nicht einfacher sein kann..

Zu deiner Frage: Ich habe irgendwo gelesen, dass die Informationen ein mal im Jahr aktualisiert werden. Wann genau wüsste ich aber nicht. Ich nehme stark an, dass das von Fondgesellschaft zu Fondgesellschaft (oder vielleicht sogar von ETF zu ETF) verschieden ist, da dass bestimmt auch mit dem Ende des jeweiligen Geschäftsjahres zusammenhängt.

Super Artikel vielen Dank dafür 🙂

Die ETFs der Emerging Markets überzeugen mich bis jetzt nach einigen Recherchen nicht wirklich… ich werde ebenfalls auf einen MSCI World setzen und ggf. noch nach einem reinen US Markt orientierten ETF schauen (vllt der ComStage S&P 500 UCITS ETF). Ich weiß, dass ich damit einige Aktien in beiden Depots haben werde, aber mal schauen.

Ich bin deiner Meinung, dass es eine reine Odysee ist und es sehr viel zu beachten gibt auf der Suche nach dem optimalen Portfolio. Da ich jedoch ebenfalls mit einem sehr langen Anlagehorizont plane >20 Jahre, finde ich dass sich der Aufwand lohnt. Durch meine lange Laufzeit achte ich ebenfalls auf geringe Kosten der ETFs, da diese über die Jahre hinweg schon an der Rendite nagen!

Liebe Grüße

Frau Frugal

Hallo Frau Frugal,

du sagst ja selbst, dass sich da einige Aktien überschneiden werden, aber nur damit du mal eine zahlenmäßige Vorstellung bekommst: Der MSCI World besteht zu über 50% aus US-Unternehmen. Wenn du den kaufst, brauchst du wirklich nichts US-mäßiges mehr. Dann lieber noch einen Euro STOXX dazu holen, wenn dir nicht so nach Emerging Markets ist 🙂

Liebe Grüße

Alexandra

PS: Als großer Fan der Frugalwoods sage ich Daumen hoch zum Namen 😉

Ja das werde ich vielleicht wirklich so machen. Ein ETF mit der Basiswährung € kann ja nicht verkehrt sein (Währungsrisiko olé)! Vielen Dank für deinen Ratschlag. Auf meinem Blog kannst du bald sehen was aus der ganzen ETF-Findungskrise geworden ist 😉

Da schaue ich natürlich gerne vorbei. 🙂

Eine kleine Anmerkung noch aus dem Kommer zum Währungsrisiko im Zusammenhang mit ETFs. Er hat dem Thema einen eigenen Abschnitt gewidmet. Titel: „Währungsabsicherung bei Aktienfonds ist überflüssig“.

Sein Fazit ist: „Bei einem Anlagehorizont von 5 Jahren aufwärts und einem global diversifizierten Portfolio wirkt sich das Wechselkursrisikoder meisten internationalen Aktienfonds nur geringfügig (positiv oder negativ) auf die Gesamtrendite des Portfolios aus.“

Ich würd mir diesbezüglich also nicht zu sehr den Kopf zerbrechen 🙂

Und noch ein Tipp, nachdem ich gerade nochmal auf deiner Seite deinen letzten Beitrag gelesen habe, aus dem ich schließe, dass du jetzt ganz frisch mit dem Investieren loslegst:

Lies den Kommer!

And now once more with feeling: LIES DEN KOMMER!

Ich wünsche mir aufrichtig, ich hätte es ein bisschen früher getan. 😉

Ich empfehle auch durchaus nochmal die Lektüre des – wie wir ihn nennen – „großen Kommers“. Gemeint ist “ Herleitung und Umsetzung eines passiven Investmentansatzes für Privatanleger in Deutschland“. Deutlich umfangreicher als „Souverän investieren“ und er geht auf viele Details noch etwas genauer ein.

Danke für die Empfehlung. Da werde ich mich direkt mal drangeben!

[…] sehr stark von den eigenen Präferenzen ab. Wenn diese etwas anders aussehen, kommt man gleich zu ganz anderen Ergebnissen bei der […]

Noch eine andere Anmerkung: Du schreibst „Fondsgesellschaften mit Domizil in Deutschland (man erkennt sie für gewöhnlich an dem „DE“ am Anfang der ISIN)“. Das stimmt so leider nicht (ist aber eine weit verbreitete Fehlannahme). Es gibt einige Fonds, deren ISIN mit DE beginnt, die ihr Domizil aber im Ausland haben, z.B. dieser hier: https://www.justetf.com/de/etf-profile.html?isin=DE000A0HGZR1. In seltenen Faellen sind sogar die Angaben auf Websites wie finanzen.net falsch, man sollte also spaetestens vor dem Kauf immer nochmal das Fact Sheet des Fonds/ETFs auf das Fondsdomizil hin pruefen.

Ja, deswegen auch „für gewöhnlich“. Aber danke für die Anmerkung 🙂

Hallo,

bin zufällig auf deinen Blog gestoßen. Großes Lob an dieser Stelle.

Ich bin absoluter Neuling auf diesem Gebiet, aber einfach mal so in den Raum geworfen stellt sich für mich die Frage, ob ich nicht besser fahre mit 1 ETF auf den MSCI ACWI als mit 2 ETF auf den MSCI World und MSCI EM?

Hab bei justetf diese gefunden. Was hältst du davon. Würdet ihr mir hiervon einem empfehlen zum Aufbau von einer langfristigen Anlage. Vielleicht naiv, aber für mich scheint es die einfachste und kostengünstigste Variante zu sein (kein Rebalacing)

https://www.justetf.com/de/how-to/msci-acwi-etfs.html

Die 1 ETF-Lösung ist recht pflegeleicht und erspart das manuelle Rebalancen. Aber ich wollte die Möglichkeit haben, meine Gewichtung im Laufe der Jahre bei Bedarf flexibel anpassen zu können (z.B. falls man antizyklisch Investieren will).

Hallo Nireves,

ja, in der Tat ist ein MSCI ACWI noch simpler. Der Finanzwesir hat einen netten Artikel dazu verfasst, den ich mal verlinke: http://www.finanzwesir.com/blog/msci-acwi-imi-fm

Alexandra ist mir sicher nicht böse, schließlich wirbt sie dem Finanzwesir ja schon Leser ab ;-p!

Konkret scheint eine Umsetzung mit dem Lyxor MSCI ACWI steuerlich wohl am angenehmsten zu sein, da von den ganzen ausländischen Thesaurierern dieser die Gewinne wegswapped. Zumindest in den letzten Jahren war es wohl so.

Für eine 2-Fonds-Lösung spricht (zumindest zur Zeit noch), dass diese noch einen winzigen Tacken günstiger (TER) zu haben ist. Aber da sind wir schon im Luxusproblembereich.

Lieben Gruß

Dummerchen

Ich möchte nur zu bedenken geben, dass ausser dem Lyxor (FR0011079466) alle anderen ACWI steuerhässlich sind. Dies sollte man bei der Wahl unbedingt berücksichtigen.

Gruß

Hans

Lieben Dank für den Hinweis. 🙂

Dummerchen ist mir schon zuvor gekommen. Auf den Finanzwesir-Beitrag hätte ich ebenfalls verwiesen.

Eine Anmerkung noch aus dem Kommer: Rebalacing soll auf lange Sicht renditesteigernd wirken. Wenn du auf nur einen ACWI ETF setzt, würde dir das entgehen. Hinzu kommt, dass ein Portfolio, das aus einem AWCI ETF besteht noch mal amerikalastiger ist. Wenn dir das egal ist, dann ist die ein ETF Variante auf jeden Fall eine gute Alternative.

Vor allem ist der ACWI rein nach Marktkapitalisierung gewichtet, das heisst mit einem Verhaeltnis von Developed Markets zu Emerging Markets von etwa 90 % zu 10 %. Kommer erlaeutert in seinem Buch auch, dass eine von der Marktkapitalisierung abweichende Gewichtung (z.B. nach BIP) sich vorteilhaft auf die Rendite auswirkt (da man Ueberbewertungen, z.B. waehrend einer Blase, nicht automatisch „mitkauft“). Die klassischen Aufteilung 70 % World / 30 % Emerging Markets bei einem 2-ETF-Portfolio entspricht grob der BIP-Gewichtung der beiden Komponenten und sollte daher eine etwas hoehere Renditeerwartung haben (im Prinzip ist das das gleiche Argument wie „2 ETFs ermoeglichen Rebalancing“, nur aus einem etwas anderen Blickwinkel betrachtet)

Vielen Dank für die vielen kompetenten Antworten. Einiges ist mir dadurch klarer geworden, gleichzeitig sind jedoch neue Fragen aufgekommen.

1) Das mit der Kostenersparnis verstehe ich nicht ganz. Ich hab jetzt nochmals die Suche von justetf bemüht und nach steuerlich & möglichst geringer TER die meiner Anfängermeinung nach besten ETF auf dem MSCI World und MSCI EM rausgesucht. Lande hier dann jeweils bei ComStage. Wenn ich beide TER addiere 0,20 + 0,25 lande ich genau bei der gleichen TER wie bei dem Lyxor MSCI ACWI von 0,45. Also bleibt es sich doch hier hinsichtlich der Kosten vollkommen gleich welche Lösung ich nehme.

2) Inwieweit ist der MSCI ACWI gegenüber dem MSCI World wirklich amerikalastiger? Wirkt sich das wirklich signifikant aus? Beide, also MSCI World und der MSCI ACWI sind ja amerikalastig, wenn ich das bisher richtig recherchiert habe.

3) Was macht mehr Sinn, wenn ich mich jetzt z.B. für die 2 ETF Lösung entscheide. Die ja hier, eindeutig mehr Anhänger hat entscheide. Einen kostenlosen Sparplan auf die beiden ETF’s (mal angenommen die von ComStage) suchen und los gehts oder eher bei meiner aktuellen Bank (ING-DiBa) ein Depot eröffnen und immer Anteile in Höhe von mindestens 500 € kaufen (da dann im Falle der ING-DiBa) kostenlos. Mit der letzteren Variante sehe ich den Vorteil, das ich bei jedem Kauf gleich das Rebalancing z.B. bei Quartals- bzw. Halbjährlichem Kauf mit durchgeführt habe. Bei einem Sparplan der starren Betrag xx € in den MSCI World und xx € in den MSCI EM buttert, muss ich dies separat einmal im Jahr zusätzlich noch machen. Hab ich das so richtig verstanden?

Hallo Nireves,

na, dann schauen wir doch mal, ob wir die restlichen Klarheiten beseitigt kriegen ;-):

1) Du darfst die TERs nicht addieren, sondern musst sie entsprechend Deiner Gewichtung zusammenfassen. Ich mach mal ein Beispiel, dann wird es klar:

* Du legst 1000€ in den ACWI mit TER = 0,45% an: Somit fallen hier 1000€*0,45% = 4,50€ Kosten an

* Alternativ legst Du z.B. 700€ in einen MSCI World (TER = 0,2%) und 300€ in einen MSCI EM (TER = 0,25%): Somit fallen Kosten von 700€*0,2% + 300€*0,25% = 1,40€ + 0,75€ = 2,15€ an. Die (gemittelte) TER beträgt also in diesem Fall 0,215%

2) Fräulein Zaster vergleicht nicht den ACWI mit dem World, sondern den ACWI mit der typischen 70/30-Mischung aus World und EM. Gegenüber der 70(World) : 30(EM) -Aufteilung ist der ACWI intern in etwa im Verhältnis 90(World) : 10(EM) aufgebaut. Somit sind die entwickelten Märkte (und damit auch die USA) im ACWI stärker vertreten.

3) Ich würde nicht sagen, dass die 2 ETF-Lösung notwendigerweise die bessere Entscheidung ist. Sie ist bedeutend pflegeleichter (nur ein Produkt – kein Aufwand beim Rebalancing) und wer jeden operativen Aufwand scheut, hat damit eine ziemlich gute Lösung. Die Möglichenrebalancing-Gewinne oder Kostenersparnisse sind zwar nicht zu vernachlässigen, aber auch nicht kriegsentscheidend.

Bei der Umsetzung des 2-ETF-Lösung hängt es vermutlich von den konkreten Zahlen ab. 500€-Happen sind ja insbesondere bei kleinen Depots keine Kleckerbeträge. Wenn Du also beim Einzahlen gleich ein Rebalancing durchführen willst (so gehe ich übrigens immer vor), würde bei einem Depotwert von z.B. 5000€ ja 10% hin- oder herverschoben. Das ist schon eine Menge. Ist Dein Depot aber größer oder die Sparraten sind eh groß (>500€) kann man damit natürlich die Sache schön steuern.

Ob Du Dir nun bei jeder Einzahlung die Gedanken machen willst oder nur z.B. einmal im Jahr, hängt ganz von Dir ab. Beides geht.

Lieben Gruß

Dummerchen

Dummerchen vielen Dank für deine ausführliche Antwort. Wieder einmal bin ich einen Schritt weiter auf meinem Weg zum ersten eigenen Depot 🙂

Auch von mir ein Dankeschön, einfach weil du da bist, Dummerchen 🙂

Das hast Du aber lieb geschrieben. :-I

Ich helfe gerne.

Sehr schöner Beitrag. Über ETf´s gibt es wahrlich viel Diskussionsmöglichkeiten aber sie sind nun mal kostenmäßig interessant. Auf dem Blog http://finanziell-umdenken.blogspot.de/ ist sehr viel über ETF ´s ausgearbeitet worden. Ebenso kann ich ganz klassisch bei der Finanztest das „Pantoffel Portfolio “ empfehlen. Einfach mal die Suchmaschine bewegen.

Wir selber halten auch Einige ETF´s , diese haben bei unseren Sparplänen die Fonds abgelöst. Dazu haben wir die Einzelfonds mit den ETF´s verglichen. Auch bei den ETF´s gibt es welche, mit denen ein wenig “ Würze“ ins Depot kommt, z.B. BRIC Staaten. Also sehr viel machbar.

Wir schwenken gerade von unseren Fondsparplänen auf einige Dividendentitel um. Ich denke wir sind schon ziemlich breit aufgestellt, allerdings auch schon ein paar Donnerstage älter als unsere Bloggerin hier. Ein Punkt ist hier aber fast garnicht kommentiert worden. Wenn Ihr noch jung seit, dürft Ihr etwas mehr Risiko gehen, sofern die eigene Planung ( Haus , Familie , Auslandsreisen etc ) dies mit macht.

Der Grundbaustein eines Pantoffel Portfolio sind immer 50% Staatsanleihen, die aktuell weniger Rendite bringen, als ein Tagesgeldkonto. Finde ich zur Zeit also nicht so spannend, vor allem, wenn man bedenkt, was du selbst am Schluss noch erwähnst: Wer jung ist, darf gerne etwas mehr Risiko eingehen. 😉

http://finanziell-umdenken.blogspot.de/ finde ich übrigens ebenfalls empfehlenswert. Lars hat sich auf seiner Seite auf ETFs spezialisiert und da der Blog schon ein paar Jährchen existiert, hat er mittlerweile so ziemlich jede ETF Frage beantwortet, die man fragen kann. Mein Beitrag deckt natürlich nur die ETF Basis ab.

Grüße

Alexandra

Auf die Suche habe ich mich auch bereits begeben und mit der Erkenntnis zurückgekehrt, dass es die „perfekte“ Lösung wohl nicht geben wird. Basierend auf meinen Suchkriterien (kein Swap und bitte ausschütten) und der Weisheit von MMM, finde ich den Vanguard FTSE All-World UCITS ETF am schönsten. Leider wird der (als ich das letzte Mal geschaut habe) nur in sehr geringem Volumen an deutschen Börsen gehandelt und ist daher momentan außerhalb meiner Reichweite. Aber es gibt ja auch noch andere ausschüttende, replizierende ETF. Einen interessanten und relativ aktuellen Artikel findet man dazu auch beim finanztip. Guckst Du hier: http://www.finanztip.de/indexfonds-etf/etf-vergleich/ .

Viel Spaß auf der weiteren Suche!

Klasse. Danke für den Link! 🙂

Der Vanguard ist interessant, scheidet für mich jedoch unter anderem deswegen aus, weil ich bei Vanguard-Käufen Ordergebühren bei der ING-DiBa zahlen muss.

Ja, auf die EM und MSCI.WORLD ETFs von Comstage bin ich auch gestoßen. M.E. bleiben die DAUERHAFT steuereinfach s.a. diese Pressemitteilung :

(https://www.commerzbank.de/de/hauptnavigation/presse/pressemitteilungen/archiv1/2014_1/3_quartal/presse_archiv_detail_14_03_44682.html)

Außerdem müsste doch das Kontrahentenrisiko bei diesen ETFs elimiert sein, da es sich um besicherte Swaps handelt. So steht es jedenfalls in dem Factsheet.

Es sind die (von der TER) günstigsten und steuereinfachsten ETFs, die ich gefunden habe.

Beste Grüße

Ok. Der ET127 für Emerging Markets sieht wirklich interessant aus. Aktuell bin ich bei 0,65%. Auch wenn er nicht im kostenlosen Topf drinne ist für den Sparplan. Muss ich mir Ende des Jahres mal überlegen.

Ich kann an dieser Stelle auch nochmal ganz allgemein das Unterforum „Fonds und Fondsdepots“ im Wertpapier-Forum empfehlen: http://www.wertpapier-forum.de/forum/18-fonds-und-fondsdepot/ Die meisten Threads beziehen sich dort mittlerweile auf ETF-Depots und nach einiger Zeit mitlesen kennt man im wesentlichen alle wichtigen Details – oder kann auch spezifische Fragen zum eigenen Depot stellen.

Ja, ein empfehlenswertes Forum ohne Frage. Auf jeden Fall kann man dort gefühlt 200 Mal nachlesen, wie man ein 1-, 2- oder 4-ETF-Depot aufbauen kann. Am Ende kommen die meisten dann (je nach Einstellung zu Swaps und Replizierungsarten) aber doch auf die gleiche Lösung raus. Der Tonfall ist allerdings mitunter etwas rau. Wen das nicht stört findet dort „kompetente Besserwisser“ ;-).

„Kompetente Besserwisser“ 😀

Ich persönlich les da nur mit und halt mich raus, so entgehe ich dem rauen Umgangston. An die gesuchte Information kommt man so trotzdem – dort wurde ja mittlerweile so ziemlich jedes Thema in drei verschiedenen Ausführungen abgehandelt 😉

Hallo Fräulein Zaster,

die ganze Welt mit nur einem ETF wäre zu schön um wahr zu sein. Ich habe inzwischen 14 große Fondspositionen aufgebaut, die ich aus mehr als 5000 Produkten in monatelanger Arbeit herausgefiltert habe. Ich habe davon ca. 400 Produkte in ihren Jahresberichten nach den internen Investments überprüft. Fakt ist, ich habe selbst jetzt noch nicht die „Welt“ im Portfolio. Die MSCI Investments sind einfach zu regional „behaftet“. Allein der Anteil der USA im MSCI World ist mir viel zu groß. Ich möchte auch als „Weltinvestment“ in Bangladesch, im Kongo, oder auch im Oman präsent sein. Solche ETF sind dann leider meistens Swap basiert und kommen für mich somit nicht in Frage.

LG

Marco

Ich glaube der Kommer bedient sich des Begriffs „Weltportfolio“, weil im Gegensatz zu vielen anderen Anlagestrategien, die Stock-Picking betreiben, die Streuung bei Kommers Portfolio wesentlich breiter ist. So breit, dass er sich anmaßt das Portfolio „Weltportfolio“ zu nennen – denn im Vergleich zu Depots, die aus 30 Dividenden-Aristokraten oder Trend-Aktien bestehen, umfasst es die ganze Welt.

Man muss halt abwägen: Ja, auf der einen Seite ist das Portfolio, so wie ich es aufstellen werde, amerikalastig und ja, ich bin nicht im Kongo investiert. Den zweiten Punkt finde ich persönlich jetzt nicht so tragisch, aber der erstere nervt auch mich.

Auf der anderen Seite werde ich beim Rebalancing nur sehr wenig Arbeit haben. Ich werde nur 2 Posten Vergleichen müssen, nicht 14. Und auch, wenn das auf mich momentan nicht zutrifft, weil ich keine Ordergebühren zahle (sowas kann sich aber auch ändern), heißen 14 Fondspositionen auch 14x mehr Transaktionsgebühren. Das drückt die Rendite.

Als letzten „Nachteil“ möchte ich noch die Zeitinvestition aufführen, wenn man 5000 Produkte in monatelanger Arbeit herausfiltert. Ich weiß ja wie es ist nach zwei ETFs zu suchen, ich will mir gar nicht vorstellen, wie lange ich gebraucht hätte, hätte ich nach noch 12 weiteren gesucht.

Für mich wäre also deine Vorgehensweise nichts, weil mir die Nachteile größere erscheinen, als zu akzeptieren, dass das Weltportfolio zu amerikalastig ist. Ich weiß aber auch, dass wir genauso gut über Ernährung oder Religion diskutieren könnten. Du hast viel Zeit in deine Recherche gesteckt und wirst wahrscheinlich auch einiges dabei gelernt haben, weswegen man die investierte Zeit nicht als verschwendet betrachten sollte. Für Leute, die jedoch in erster Linie wenig Aufwand und dabei trotzdem vergleichbare Rendite wollen, gibt es das Weltportfolio.

Hello again 🙂

Also für den Zeitaufwand gebe ich Dir absolut recht, das Amerika Risiko wäre mir allerdings zu hoch, auch wenn es aus heutiger Sicht eher unwahrscheinlich erscheint, so kann auch die USA eine „japanische Börsenphase“ erleben. 25 Jahre Downtrend ruiniert jegliche Rendite. Die USA sind unbestreitbar wichtig, korrelieren aber sehr stark mit den anderen großen Märkten und geben noch dazu den Haupttakt vor. Ein für mich nicht tolerierbarer Nachteil, allerdings hast Du Recht, es ist wie bei Religionsthemen und Ernährungsfragen, darüber kann man sich nicht streiten, zumindest sollte man das nicht 🙂

Gruß

Marco

Hallo Fräulein Zaster,

Da Du keine Hemmungen bei swappern zu haben scheinst und auch auf das angeblich nur 10-%ige Kontrahentenrisioko betonst (also angeblich 90% sicher), möchte ich Dich bezüglich eines von mir erdachten Szenarios nach Deiner Meinung fragen. Beispiel: Am Tag X geht die Commerzbank pleite. Das war übrigens schon mal so (wurde dann gerettet) und sie ist auch nicht mehr in der Liste der systemrelevanten Banken gelistet (was sie zur Zeit tatsächlich nicht mehr ist). Nun ist der swapp sogar noch bis 105% besichert. ABER: Im Verkaufsprospekt steht: Der Verwaltungsrat beschließt dann die Schließung des ETFs. Dieser Beschluss muss in einer Luxemburger Zeitung veröffentlicht werden. Erst dann darf liquidiert, also das Basisportfolio verkauft werden. Das ist bei der Commerzbank/comstage sehr transparent. Nun kommt es zu einem großen Verkaufsdruck und die Preise werden (hohes Angebot) purzeln. Werden dann beim Verkauf noch die 90% des betreffenden Indexstandes erreicht? Wenn „nein“, wer zahlt dann das Geld an die Anleger? Die Commerzbank als Gegenpartei fällt ja wegen Insolvenz aus. Ich befürchte, dass dann auch die Übersicherung des swapps bis 105% nicht reichen könnte. Was meinst Du dazu? Mich würde auch interessieren, was Dummerchen dazu meint 🙂

Gruss,

T.

Ups?! Meine Meinung? Was meinst Du, warum ich mich so nenne, wie ich mich nenne?! 😉

„Dieser Beschluss muss in einer Luxemburger Zeitung veröffentlicht werden. Erst dann darf liquidiert, also das Basisportfolio verkauft werden.“ – Erscheine Luxemburger Zeitungen nur wöchentlich? Ich vermute, es wird maximal ein Tag ins Land gehen, oder?

„Werden dann beim Verkauf noch die 90% des betreffenden Indexstandes erreicht?“ – Ich weiß es nicht, meine Glaskugel ist hier ziemlich trüb.

„Wenn „nein“, wer zahlt dann das Geld an die Anleger?“ – Ich habe zwar keine Ahnung aber vermutlich wird alles verscherbelt, was da ist, sprich das Trägerportfolio und die Sicherheiten und dann wird der Erlös an den Anleger ausbezahlt. Ob dann noch insgesamt 100% da sein wird? Keine Ahnung (siehe Glaskugel). Wenn nicht, dann wüsste ich nicht, warum „irgendwer“ Geld an die Anleger zahlen sollte. Wen hattest Du denn da im Visier? Wie groß, vermutest Du, wird der Prozentsatz sein, den der Anleger dann verliert? Gibt Deine Glaskugel da mehr her?

Tja, und was lernt man daraus? Die Zukunft ist ungewiss. Es gibt keine absolute Sicherheit. Ich fürchte, wer das Risiko einer Aktienanlage auf sich nimmt, sollte unabhängig vom Thema Swap/Wertpapierleihe/xyz mit der mentalen Einstellung durch den Tag gehen, dass von heute auf morgen das Vermögen rapide im Wert schwanken (und damit auch fallen) kann. Gehen irgendwelche Firmen pleite von denen ich Aktien halte, kann das jederzeit passieren. Ich vermute, damit wird man leben müssen. Du glaubst doch vermutlich auch nicht daran, dass der Einlagensicherungsfonds tatsächlich ausreicht, wenn es mal richtig knallt. Oder dass die gegenseitige Versicherungsabsicherung (Protektor?) funktioniert, wenn der Tanker Allianz in Schieflage gerät?

Zu fatalistisch gedacht? Vielleicht. Oben dummes Zeugs geschrieben? Vielleicht. Weißt Du hier mehr als ich? Lass es mich wissen.

Liebe Grüße

Dummerchen

Gegenfrage: Warum sollte ich Hemmungen bei Swappern haben? Weil du ein Szenario erdacht hast, das, möge es eintreten, dafür sorgt, dass ich mit Swappern voll vor den Baum fahre? Nehmen wir mal an, dieses Szenario würde mich in großem Maße beeindrucken und ich würde Swapper nun ausschließen.

Dann kommt irgendjemand und liefert mir ein Szenario wie unsicher die eigentlich so sicher scheinende Einlagensicherung ist. Das kann ich sogar selbst spontan: Nicht nur eine Bank geht pleite, sondern Dutzende gleichzeitig. Da wird sich ein Anleger mit dem Papier, auf dem „einlagengesichert“ steht, nur noch den Hintern abwischen können. Das macht Fonds und ETFs somit auch unattraktiv. Ach, und mein Tagesgeldkonto gleich mit. Eigentlich kann ich das Geld so nur noch unterm Kopfkissen verstecken. Aber was ist, wenn Einbrecher kommen? Also doch lieber ein Bankschließfach. Doch was ist, wenn der Ausnahmezustand ausbricht und meine Bank einfach geschlossen bleibt?

Siehst du, worauf ich hinaus will?

Dröseln wir mal die Kette von hinten auf: Ausnahmezustand und die Banken blieben zu? Gab’s schon mal. Gesamtes Geld unterm Kopfkissen versteckt und von Einbrechern geklaut worden? Gab es bestimmt schon mal. Einlagensicherung eines Staates mit höchster Bonität fehlgeschlagen? Ich glaub das gab’s noch nicht. Mit einem UCITS-Swapper vor den Baum gefahren aufgrund des Kontrahentenrisikos? Ich weiß das gab’s noch nicht.

Es gibt immer Risiken bei der Geldanlage. Ich gehe mit MEINEM Geld den Weg, der MIR im Bezug auf die Risiko/Rendite-Waage am Sinnvollsten erscheint. Du wirst mit DEINEM Geld genau das gleiche tun. Trotzdem werden unsere Wege unter Umständen grundlegend verschieden sein.

Hallo Fräulein Zaster,

Auch die Steuerproblematik bzw. die Möglichkeit einen Steuerstundungseffekt bei swappern erzielen zu könen, erscheint mir vor dem Hintergrund aktueller Berichte aus dem Finanzministerium fraglich. So ist ja geplant (Gesetzentwurf liegt den Fondgesellschaften zur Stellungnahme vor) zukünftig eine Regelrendite bei ausländischen Thesaurierern anzusetzen und zu besteuern. So weit ich das verstanden habe, bezieht sich das auf swapper, denn die physisch replizierenden ausländischen Thesaurierer müssen sowieso, wenn sie ausschüttungsgleiche Erträge (Dividenden) vereinnahmen, in der Steuerrerklärung angegeben und versteuert werden. Also wird die Hoffnung mit swappern langfristig Steuerstundungseffekte erzielen zu können, wahrscheinlich nicht eintreten. Dafür kann man bei physisch replizierenden ETFS, die ausschütten, aber eine Anrechnung der schon gezahlten Quelensteuer erzielen (so wie es im Holzmeyer-Thread beschrieben ist). Dann sieht auch die Frage mit den Kosten oftmals anders aus als es die TER oder die Tracking-Differenz suggeriert. Aber wenn der Freibetrag ausgeschöpft ist, wird es häßlich, aber, wie ich oben geschrieben habe, wird es uns wahrscheinlich nicht mehr lange gelingen, hier das Besteuern (Steuerstundung) zu verhindern. Und wenn die Abgeltungssteuer auch noch bald fällt (wie angekündigt von SPD und CDU), werden wir bald auch über andere Renditen reden. Leider …

Gruss,

T.

Davon, dass auch bei thesaurierenden Swappern in Zukunft die quasi-ausschüttungsgleichen Erträge steuerpflichtig werden, habe ich noch nichts gehört, wundert mich jedoch auch wenig. Irgendwie wird ja jeder Rendite-Trick, der auf Kosten des Staates geht, früher oder später ausgemerzt. Jetzt kann man natürlich versuchen jedes Szenario, dass irgendwann kommen mag, zu berücksichtigen.

Ich persönlich arbeite jedoch lieber mit den Karten, die ich in der Gegenwart zugeteilt bekomme. Nicht weil ich die Augen verschließe, sondern weil ich schlichtweg nicht genug Ahnung habe wann sich was wie genau ändern wird. Vielleicht werden Wertpapiere für den deutschen Investor sogar irgendwann komplett uninteressant, weil die Rendite von irgendwelchen Steuern zur Gänze aufgefressen wird. Wenn es soweit kommt, werde ich (und viele andere Anleger) entsprechend reagieren. Aber das hindert mich im Hier und Jetzt nicht an meinen Investments.

Aktuell bieten mir thesaurierende Swapper den Steuerstundungseffekt und dies berücksichtige ich bei der Auswahl. Das heißt nicht, dass ich unbedingt einen thesaurierenden Swapper suche, aber es macht sie für mich in genau dem Maße attraktiver, wie das Kontrahentenrisiko die Attraktivität schmälert.

@ Dummerchen

Ich habe leider auch keine Glaskugel, aber ich denke schon, dass es einen Unterschied zwischen Buchverlusten und endgültigen Verlusten, wie in dem von mir geschilderten Beispiel, gibt. Insofern verstehe ich Deinen Vergleich dieses geschilderten Szenarios mit Anlagen, die im Wert schwanken nicht. Und ich weiss aus anderen Foren, dass Du zu klug bist, einen solchen Vergleich anzustellen. Insofern bitte ich Dich, dass noch einmal zu erklären. Danke.

Gruss,

T.

Hallo T.,

willst Du etwa sagen, der Vergleich sei „dumm“ gewesen? 😉

Natürlich sind Buchverluste etwas anderes als endgültige Verluste. Wenn man erstere aussitzen kann, müssen letztere nicht eintreten – das ist schon klar. Mein Vergleich mit Kurseinbrüchen, der Hinweis auf Einlagensicherungsfonds oder auf Protektor zielt darauf ab, dass es so etwas wie die absolute Sicherheit nicht gibt. Wenn ich im Alter Geld aus Aktien brauche und die Börsen länger im Tief sind, als ich mich an anderen Mitteln bedienen kann, so muss ich durch Aktienverkäufe diese trotzdem akzeptieren. Man muss mit Risiken leben. Ich kann absolut nicht einschätzen, wie wahrscheinlich das von Dir skizzierte Szenario ist. Auch die Frage, ob in dem Szenario Verluste eintreten und wenn ja, wie hoch diese wohl sein könnten, kann ich nicht einschätzen. Ich weiß auch nicht, wie groß die Risiken sind, die durch Wertpapierleihe entstehen. Ich fürchte, egal welche Form der Geldanleihe ich wähle, es gibt immer irgendein Risiko das ich eingehe. Selbst deutsche Staatsanleihen bringen mir ja das Risiko ein, dass meine Anlagen dank der Inflation langsam aber sicher an Wert verlieren.

Trotzdem muss man ja eine Entscheidung treffen, in welche Anlagen man sein Geld steckt. Ich halte eine Streuung über verschiedene Anlagen daher für eine gute Strategie. Wenn Du Swapper dabei außen vor lassen willst, tue dies. Ich persönlich halte das Comstage-Szenario nicht für so gefährlich, dass ich deswegen dort kein Geld investieren würde. Aber um es nochmal zu betonen: Wir betreiben hier Glaskugelleserei. Wer weiß schon, was genau passieren wird.

Gruß

Dummerchen

[…] ETFs kann man ganze Bücher schreiben. Fräulein Zaster hat letztens einen ellenlangen Artikel dazu veröffentlicht. Meine Bibel bei der ETF-Wahl war nicht […]

Danke für Deine Ausführungen zur Steuer, das ist sehr hilfreich. Es gibt zum Thema Steuern auch ein neues Buch von Kommer („Die Optimierung von Quellensteuerbelastungen bei Aktienindexfonds: aus Sicht eines Privatanlegers in Deutschland“; ISBN-13: 978-3734799020). Leider sind die Ausführungen darin für mich teilweise zu kompliziert. Daher bin ich für praxisnähere Tipps immer dankbar.

Ich hatte vor kurzem einen Beitrag mit dem Titel „Wie du dir deine Quellensteuer zurück holst“. Da habe ich ein paar Sachen dazu geschrieben. Interessant sind auch die Kommentare. Mittlerweile würde ich mich allerdings von Anlagen, die zu steuerintensiv sind einfach fernhalten. Ain’t nobody got time for steuerkram 😉

Ihr macht mich fertig 🙂

Als bislang stiller Leser bin ich auf der einen Seite dankbar für all das was ich hier lese, aber auf der anderen Seite baut sich so langsam aber sicher eine immer schwieriger zu überwindende Hürde auf. Gebühren, Steuern, Werte, Herangehensweisen … Man will natürlich von Beginn an so wenig wie möglich falsch machen, daher ist es eine Art Zwickmühle: Jeder Monat der ins Land streicht ist verloren, aber wenn man zu spät merkt dass man zB die Steuerproblematik in vollem Umfang um die Ohren geknallt bekommt, dann ist’s auch kein Erfolgserlebnis. Ich werde dran bleiben, der Kommer ist die Tage gekommen und mal schauen was ich bis Ende des Jahres in mein kleines Hirnchen geballert bekomme.

Bis dahin eine schöne Adventszeit!

Du hast nur einen Denkfehler und zwar bei „Jeder Monat der ins Land streicht ist verloren“. Du investierst einen kleinen Teil deiner potentiellen Rendite in deine Finanzbildung. Besser geht’s nicht.

Kennst du das Pareto Prinzip? Versuch nicht alles bis ins kleinste Detail zu verstehen zu wollen, sonst landest du ganz schnell in der Analyse Paralyse. Aber wenn du das Gefühl hast das Meiste nachvollziehen zu können, dann leg los. Learning bei Doing. Solange du nicht von Anfang an mit 5-stelligen Beträgen hantierst, die dein gesamtes Vermögen darstellen, kann nicht viel schiefgehen. Ein bisschen Lehrgeld muss man immer zahlen 😉

Ach, Sinan, ist doch alles gar nicht so schlimm, wie es im ersten Moment erscheint. Ich schrieb es neulich in einem anderen Blog ganz ähnlich. Du wirst niemals alles bis zum allerletzten Ende durchdrungen haben, aber auch ohne die perfekte Lösung wirst Du sinnvoll anlegen können. Lies Dir mal in Ruhe den Kommer durch, lass Dich von seiner breiten Portfoliogestaltung nicht entmutigen und starte dann z.B. mit einer World/EM-Kombi, falls Du tatsächlich in ETFs anlegen willst. Soviel kann man da gar nicht falsch machen und besser eine 95%-Lösung als nichts zu tun und bei 0% stehenzubleiben.

In dem Sinne, viel Spaß beim Lesen und Verstehen. Es kommt auch nicht auf jeden einzelnen Tag an und Du verlierst nichts, wenn’s einen oder zwei Monate länger dauert. Das wachsende Verständnis bewahrt Dich vor viel schwerwiegenderen Fehlgriffen. Wenn man schon soweit ist, sich ernsthaft mit dem Thema auseinander zu setzen und den Kommer liest, ist man schon wirklich weit in diesem Prozess vorangekommen.

Lieben Gruß und ebenfalls eine schöne Adventszeit.

Dummerchen

Was soll das heißen „Ich schrieb es neulich in einem anderen Blog ganz ähnlich“??

Sag bloß, du bist nicht mein ganz persönliches Dummerchen! 😀

Ach, Alexandra! Ich bin einfach kein Mann für nur einen Blog 😉

*laughing so hard , no noise coming out, so I sit there clapping like a retarded seal*

*ggg* Ich wusste, dass Du verstehen würdest…

PS: Früher hielt man rofl für das höchste der Gefühle 😉 . Den Seehund lese ich gerade zum ersten Mal – ich fühle mich alt 🙂

🙂 ich meinte es auch eher so, dass wenn ich mich für zB was falsches entscheide, gerade was gebühren und oder steuern angeht, dann hab ichs im depot, und es ist sehr umständlich kleine positionen zu tauschen oder zu entfernen. Ich werde lesen, und Anfang 2016 sehen wir weiter!

Hallo,

ich habe mich vor zwei Monaten auch für das passive Anlegen mit ETFs entschieden.

Ich habe den „Forenstandard“ von 70/30 (World/EM) genommen. Beide ETFs von Comstage, empfand ich sinnig – zumal man diese beiden bei der DAB-Bank (noch) kostenfrei besparen kann. Allerdings habe ich eine größere Einmalanlage drin und ab diesem Monat bespare ich dann beide zusammen mit 150€.

Ggf. gehe ich da auch noch mal höher, bzw. werde größere Tranchen immer mal im Jahr hinzufügen.

Das hat dann vielleicht nicht immer was von passiven Investieren, aber sollten die ETFs mal sinken werde ich auf jeden Fall eine größere Menge nachkaufen.

Momentan ist das Ganze noch im satten Grün 🙂

Hey Ihr und Fräulein Zaster,

Bin durch Zufall auf den Blog gestoßen und direkt begeistert! Auch für Anfänger ist alles genial erklärt, hat mir einiges an Grundverständnis gebracht, auch mein Kommer wartet nur darauf gelesen zu werden (komme einfach nicht dazu…)

Hoffentlich folgen weitere Beiträge, die das ganze Thema erweitern und vertiefen, Mein Abo hast du!