Wie du dir die Quellensteuer zurück holst

Dieser Beitrag ist die Antwort auf folgenden Kommentar:

Viele Informationen und eine Frage, die ich jetzt versuchen will zu beantworten.

Wer sich unüberlegt Aktien von Firmen anderer Länder holt, bekommt es wahrscheinlich irgendwann mit der Quellensteuer zu tun. Wenn man Anfänger ist und nicht gezielt darauf hingewiesen wird, merkt man das wahrscheinlich gar nicht, so wie ich zum Beispiel. Alles nicht tragisch, das Geld ist nicht verloren.

Was ist eigentlich eine Quellensteuer?

Wenn du dir eine deutsche Aktie (oder auch Fonds, ETFs und was dir sonst noch so alles Kapitalerträge einbringen kann) in dein Depot holst und durch diese Aktie Dividenden erhälst, dann musst du 25% von diesen in Deutschland als Abgeltungssteuer zahlen.

Sagen wir, du hast 100€ Dividenden gemacht, dann kommen auf deinem Konto nur 75€ davon an. Und auch das ist noch nicht so ganz richtig, weil auf die 25€, die du an Abgeltungssteuer zahlst, noch der Solidaritätszuschlag und gegebenenfalls die Kirchensteuer kommt.

Alles in Allem zahlst du in Deutschland also auf Kapitalerträge, wie z.B. Dividenden:

- 26,38% für Abgeltungssteuer + Solidaritätszuschlag

- ca. 27,9% für Abgeltungssteuer + Solidatritätszuschlag + Kirchensteuer

Ich werde aber weiterhin mit 25% rechnen, der Einfachheit wegen.

Übrigens ist „Abgeltungssteuer“ einfach nur die Bezeichnung für die deutsche Quellensteuer. So weit, so gut, so simpel.

Sagen wir, du hast dir nun Nestle ins Depot geholt. Nestle ist ein Schweizer Großkonzern und wenn Nestle Dividenden an seine Aktionäre auszahlt, dann ist es dem Schweizer Staat erstmal egal, dass du in Deutschland lebst. Du bekommst Schweizer Divienden, dann zahlst du auch die Schweizer Quellensteuer: üppige 35%.

Jetzt die Knackwurst: Theoretisch müsstest du, nachdem die Schweizer dir bereits 35% vom Kuchen weggenommen haben, nochmal 25% für die deutsche Abgeltungssteuer hergeben. Damit du siehst, was das bedeutet, rechnen wir das einmal durch:

100€ zahlt Neste an Dividenden aus. Die Schweiz hält die Hände offen und behält 35% ein. Bleiben noch 65€. Nun sagt Deuschland „Moment, du bist Deutscher, du bekommst 65€ an Kapitalerträgen, davon will ich jetzt aber 25% haben“. Da waren es dann nur noch etwa 48,75€.

Das Doppelbesteuerungsabkommen

Zusammen gerechnet würdest du also im Falle Schweizer Dividenden über 50% Steuern zahlen. Das tut richtig, richtig weh. Dann doch lieber nur noch in Werte aus der Heimat investieren!?

Genau das haben sich auch die klugen, wichtigen Köpfe gedacht, die Entscheidungen zu Steuern treffen, und ein „Doppelbesteuerungsabkommen“ wurde geschlossen. Statt 25% Abgeltungssteuer, führt deine Bank dank dieses Abkommens mit der Schweiz nur zusätzliche 10% an den Deutschen Fikus ab.

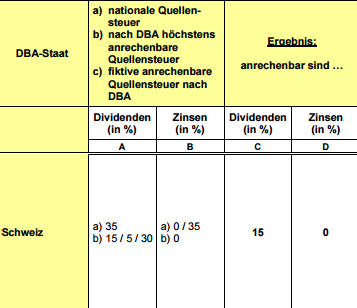

Damit ihr dieses Vorgehen schnell und einfach von der Schweiz auf andere Länder übertragen könnt, mache ich die Berechnung direkt mit der offiziellen Liste der vorhandenen Doppelbesteuerungsabkommen. Die findet ihr auf dieser Seite des Bundeszentralamts für Steuern. Dort dann das Dokument von 2015 auswählen, auf Seite 17 findet ihr die Schweiz.

Wichtig ist die Aussage „anrechenbar sind… 15% Dividenden“ (siehe Spalte C). Wenn du also wissen willst, wie viel Steuern deine Bank automatisch für Quellensteuer und Abgeltungssteuer einbehält, musst du

- „Quellensteuer“ plus „Abgeltungssteuer“ minus „anrechenbar sind“

berechnen. Am Beispiel der Schweiz wären das: 35% + 25% – 15% = 45%)

Immer noch zu viel? Hol’s dir wieder!

Das ist nun aber immer noch mehr, als du zahlen müsstest, hättest du dich einfach für ein Deutsches Unternehmen entschieden, satte 20% mehr!

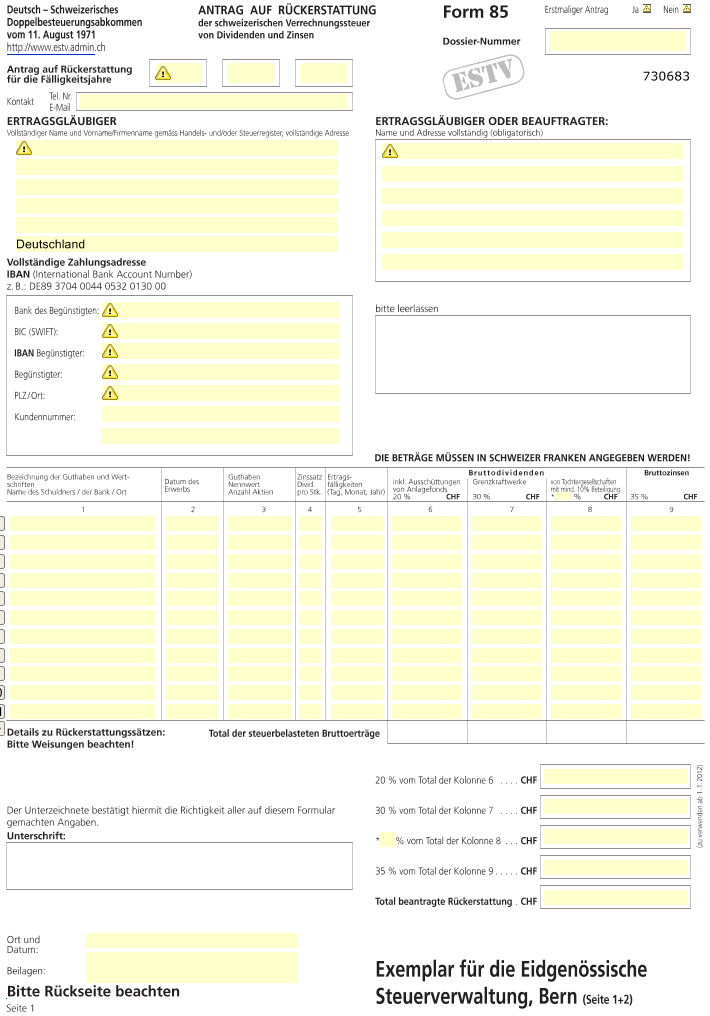

Genau diese, kannst du dir direkt in der Schweiz zurück holen (oder eben in dem Land, wo die entsprechende Quellensteuer erhoben wurde). Eine Liste der verschiedenen Formulare stellt wieder das Bundeszentralamt für Steuern zur Verfügung.

Das Schweizer Formuar besteht aus drei Seiten, die man auch als Ahnungsloser problemlos ausfüllen kann.

Wirklich kompliziert ist das nicht und wo man was hinschicken muss, ist dort auch erklärt. Das einzige, was man an dieser Stelle braucht ist etwas Zeit. Auch auf der Schweizer Seite mit dem Formular wird noch einmal explizit darauf hingewiesen:

Die Anträge werden in der Reihenfolge ihres Eingangs erledigt und die Bearbeitungsfrist kann je nach Eingangsmenge und Qualität der Anträge mehrere Monate dauern. Wir bitten Sie angesichts der rund 300.000 jährlich zu prüfenden Anträgen um etwas Geduld und danken für Ihr Verständnis.

Fazit

Von dem bisschen Papierkram, sollte man sich aber keineswegs in seiner Wertpapierauswahl einschränken lassen.

Oh vielen Dank für diese feine und gute Erklärung! Wieder was gelernt!

Sehr gerne 🙂

Hallo Alexandra,

vielen Dank für diesen informativen Blogbeitrag, der einfach und simpel ein sehr kompliziertes Thema erklärt hat. Gibt es schon Überlegungen dazu, die Steuern im Ausland abzuschaffen? Für mein empfinden macht es keinen Sinn, dem Sparer erst Steuern abzuziehen und diese dann im Nachhinein wieder kompliziert zu erstatten. Das kostet alles viel Zeit und (Personal-) Aufwand. Der Sinn dahinter ist sicherlich, mehr Steuern einzunehmen und darauf zu hoffen, dass sich nur sehr wenige Sparer die Steuern wiederholen, aufgrund der komplexen Bürokratie. Damit fahren die Länder sicherlich eine gute Strategie, aber eigentlich wird man hier „wie immer“ nur ausgenommen von den Staaten.

Viele Grüße

FjodorForex

Ich denke nicht, dass wir um diese Prozedur in näherer Zukunft drum rum kommen. Die Möglichkeit die Quellensteuer überhaupt zurück zu bekommen ist ja schon ein „Entgegenkommen“.

Hmm, verstehe ich nicht ganz. 25% Abgeltungssteuer auf die 65€ Kapitalertrag sind aber nur ca. 16€. Bleiben also fast 50€ statt der genannten 40€.

Habe ich n Denkfehler?

Nee, du hast total recht! War zu blöd die 65€ statt der 100€ als Berechnungsgrundlage zu wählen. Und sowas nennt sich Mathematikerin 😀 Pass ich fix an.

Danke für den Hinweis!

… und deswegen bleibe ich bei ETFs. Da kümmert sich die Fondsgesellschaft um die Rückerstattung der Quellensteuer und ich muss mir keine Arbeit machen.

Ja, aber Vorsicht bei ausländischen Thesaurierern, die nicht auf Swaps basieren. Da erfolgt bei Verkauf die identische Doppelbesteuerung, wie sie Fräulein Zaster erklärt hat. Dann ist ebenfalls ein Aufwand zur Rückerstattung notwendig.

Mensch Dummerchen, da bist du jetzt aber klüger als ich.

Memo an mich selbst: Rausfinden, was Swaps im Zusammenhang mit ETFs sind.

Ach, Fräulein Zaster. Mit Klugheit hat das nichts zu tun. Als ETF-Anleger beschäftige ich mich natürlich mit diesen Themen und bin zugegebenermaßen auch schon einige Jährchen länger als Anleger dabei.

Als Einstiegs-Lesetipp würde ich Dir z.B. den Artikel des Finanzwesirs empfehlen: http://www.finanzwesir.com/blog/perfekter-etf-replizierer-swapper

Tolle Zusammenfassung der Problematik. Mit Schweizer Aktien mache ich das schon länger so und es funktioniert hervorragend. Die Schweiz zahlt auch zügig die zuviel gezahlten Steuern zurück.

Echt toll zu hören, dass du da so gute Erfahrungen gemacht hast. Das nimmt nochmal die Hemmungen und bei der Schweiz mit 20% lohnt sich das ja richtig

Danke Fräulein Zaster du hast dir wirklich Mühe gegeben

Hattest du dich vor meiner Frage schon mit der Quellensteuer beschäftigt, oder war ich der Hinweisgeber?

Klar hatte ich die Quellensteuer auf dem Schirm, aber mich nie tiefer mit beschäftigt und war dann doch schockiert, wie hoch die Quellensteuer ausfallen kann.

Also nochmal lieben Dank für den Hinweis / die Frage

Super Erklärung, danke dafür!

Dennoch muss ich sagen, dass mich dieses Verfahren enorm abschreckt in Unternehmen in der Schweiz oder auch Frankreich, wo es nahezu unmöglich sein soll, seine zu viel gezahlten Steuern zurückzubekommen.

Beispielrechnung:

Wenn ich in der Schweiz mit 5000€ investiert bin und das Unternehmen eine Dividendenrendite von 5% aufweist, sind die reinen Dividenden 250€. Von diesem Betrag zahle ich 20% zu viel Steuern, welche ich mir zurückholen kann. Sind also insgesamt 50€.

Klar, 50€ sind nicht wenig. Aber jedes Jahr dafür Formulare ausfüllen etc. ist schon recht nervig. Und noch nerviger, wenn man beispielsweise anfangs nur 1000€ investiert hat und für 10€ einen solchen Aufwand treiben muss…

Mein Fazit: Solange es im Rahmen der Diversifikation nicht notwendig wird, vermeide ich solche Unternehmen.

Wie seht ihr das?

„Klar, 50€ sind nicht wenig. Aber jedes Jahr dafür Formulare ausfüllen etc. ist schon recht nervig. Und noch nerviger, wenn man beispielsweise anfangs nur 1000€ investiert hat und für 10€ einen solchen Aufwand treiben muss…“

Hallo wucop,

kein Problem. Du kannst die Quellensteuer in der Schweiz aktuell bis zu drei Jahre rückwirkend zurückfordern. D.h. alle 3 Jahre 150 €.

Guten Morgen Fräulein Zaster,

ein toller Beitrag und hilfreicher Beitrag. 🙂

Nur der Vollständigkeit halber. In allen Bundesländern fallen 9% Kirchensteuer an, außer man wohnt in Bayern und Baden-Württemberg. Dort werden nur 8% Kirchensteuer fällig. 😉

Viele Grüße und einen schönen Tag

Ric

Da hast du absolut recht, im Beitrag habe ich einfach den Mittelwert gebildet. Die Kirchensteuer hat mir die letzten Monate den letzten Nerv geraubt. Ich hatte keine Lust ihr noch mehr meiner Aufmerksamkeit in diesem Beitrag zukommen zu lassen. 😉

Hallo,

man sollte noch zum Zurückholen der Steuer sagen, dass es bei der Schweiz recht simpel ist und das Geld auch zügig auf dem Konto landet. Bei Italien sieht es da anders aus. Da soll man wohl bis zu 7 Jahre auf die Rückzahlung warten müssen. Das sind dann auch 7 Jahre in denen das Kapital kein neues Kapital erzeugen kann. Das sollte man bei der Auswahl der Unternehmen auch beachten.

Hoppla! Andere Leute schaffen es in 7 Jahren die finanzielle Freiheit zu erreichen und Italien braucht so lang, um die Quellensteuer zurückzuerstatten… 😀

Ich lasse mich durchaus abschrecken von einem solchen Formularkram!

Solange es sich um EIN Land handelt, in welchem es auch noch deutschsprachige Formulare gibt, mag es ja noch angehen. Wer aber mal Aktien aus USA, Frankreich, Spanien und Italien im Depot hatte, dem vergeht dann schnell die Lust. Manchmal habe ich auch „auf Verdacht“ in ein fremdsprachiges Formular meine Daten eingetragen. Ohne zu wissen, was ich das eigentlich unterschreibe. Wohnsitzbestätigung des Finanzamtes nicht vergessen. Jedes Jahr aufs Neue 🙁

Manche Banken bieten allerdings auch den Service des Zurückholens der Steuer als Dienstleistung an. Gegen Gebühr versteht sich. Das lohnt sich bei kleinen Beträgen dann meist nicht.

Und es dauert. „Einige Monate“ ist ein weiter Begriff. Auf italienische Quellensteuer habe ich teilweise mehrere Jahre (mind. 3, manchmal 5) gewartet!

Mein Fazit daher: Doch! Ich lasse mich von dem „bisschen Papierkram“ in meiner Wertpapierauswahl einschränken. lassen. Ich sage nicht, dass ich ausl. WP gänzlich ignoriere, aber es spielt bei der Auswahl schon eine Rolle.

Gruß, Der Privatier

I

Hi Peter,

warum USA? Hier wird doch die QS 1:1 angerechnet.

Frankreich kann man beim anlegen vermeiden. Spanien wird mittlerweile auch angerechnet und es verbleibt dann nur noch ein kleiner (meist zu vernachlässigender Rest) und italienische Aktien muss man auch nicht zwingend halten.

Ein gut bestücktes Depot aus USA, D, GB, einigen anderen aus der EU und der Schweiz macht schon was her ohne großen Aufwand.

Gruß

Alex

Stimmt, Alex. Aber genau mit einem solchen „gut bestückten Depot“ hast Du dann eben gerade doch die Auswahl nach steuerlichen Gesichtspunkten getroffen, die Frl. Zaster in ihrem Fazit nicht betreiben wollte.

Aber – wie schon gesagt – ich möchte eine Aktie aus einem „steuer-schwierigen“ Land nicht grundsätzlich ausschließen, aber das Thema spielt bei der Auswahl schon eine Rolle.

Gruß, Der Privatier

Geht mir genauso wie dem Privatier, ich lasse mich sehr wohl von dem wenig Papierkram ablenken. Wir hatten das ja schon beim Thema Auxmoney & Steuern. Im Prinzip alles ganz einfach, man gibt Erträge extra in seiner Steuerklärung an und gut. Aber dieser ganze Papierkram summiert sich dann am Ende doch: Quellensteuer aus Frankreich, Rückerstattung aus Italien, Erträge aus P2P-Krediten, ausschüttungsgleiche Erträge von ausländischen thesaurierenden ETF…. am Ende gibt mans dann doch irgendwann dem Steuerberater oder lässts bleiben, was in beiden Fällen richtig Geld kosten kann.

Dann lieber Länder wie Frankreich und Schweiz über steuereinfache Indexfonds abdecken und das Plus an Lebenszeit genießen.

Blödes Thema, toller Beitrag!

Aber müsste es nicht „an den Schweizer Fiskus“ heißen beim Doppelbesteuerungsabkommen? „Statt 25% Abgeltungssteuer, führt deine Bank dank dieses Abkommens mit der Schweiz nur zusätzliche 10% an den Deutschen Fikus ab.“

Äh, und Fiskus, nicht Fikus. 😉

Nee, das siehst du falsch. Ich rede IMMER von Fikussen. Ich liebe diese Pflanzen. Und ja, die nehmen bestimmt auch Steuern in Form von Naturalien engegen 😀

Ich hasse Papierkram, also nix für mich. Meine US-Dividendenwerte werden von meinen depotführenden Banken automatisch entsprechend abgerechnet. Null Arbeit. GB gibt es keine Quellensteuer. Wunderbar.

Jetzt muss ich mich nur noch mit Australien auseinandersetzen. Obwohl mir eigentlich meine Aktienanzahl inzwischen langt.

Aber klasse geschrieben. Daumen hoch.

Ich möchte noch eine kleine Ergänzung zum Thema Quellensteuer und Doppelbesteuerungsabkommen (DBA) anfügen:

Es gibt ja auch Länder, in denen das quasi „umgekehrt“ abläuft. Zumindest im Ergebnis. Das Stichwort heißt hier: Fiktive Quellensteuer. Das Land, mit dem ein solches Abkommen (auch in Rahmen eines DBAs) besteht, behält vom Anleger in Aktien oder Anleihen KEINE Quellensteuer ein. Aber es wird so getan, als ob die Quellensteuer abgezogen worden wäre (daher: „Fiktive Quellensteuer“). Und diese gar nicht einbehaltene ausländische Quellensteuer kann dann, wie sonst auch, mit der deutschen Quellensteuer verrechnet werden.

Beispiel: Auf einen ausländischen Ertrag von 1.000 Euro wird eine fiktive Quellensteuer von 20% (z.B. In Bolivien) berechnet. Für die deutsche AbgSt. bleiben also nur von 5% übrig und es werden nur 50 Euro (statt der ansonsten fälligen 250 Euro) einbehalten.

Kein schlechter Deal, wie ich meine. Allerdings muss man sich schon mit einigen „exotischen“ Ländern anfreunden, wenn man in den Genuss dieser fiktiven Quellensteuer kommen möchte. Und ob das immer sinnvoll ist, wage ich zu bezweifeln.

Bevor jemand nachfragt, um welche Länder es sich handelt: Keine Ahnung. Ändert sich auch von Zeit und Zeit und kann man sicher beim Finanzministerium herausfinden.

Gruß, Der Privatier

Huch, da hätte ich die Steuerrückforderungen fast vergessen – danke also für den Beitrag.

Wie weiter oben schon der Privatier andeutete, sind die Fiskalbehörden (oder in der Terminologie der Webseitenbetreiberin: Feigenämter ;-)) der unterschiedlichen Länder unterschiedlich kooperativ. Italien gilt als problematisch, Spanien auch. Frankreich will, dass der Antrag über die Depotbank eingereicht wird, was sich diese üblicherweise derart vergolden lässt, dass unter dem Strich fast nichts mehr dabei herumkommt. Bei Ländern, die 15% und weniger Quellensteuer erheben wie die Niederlande, Großbritannien und Japan ist man fein raus, da die (evtl.) erhobene Quellensteuer komplett angerechnet wird. Eine schöne Übersicht hierüber stellt das Bundeszentralamt für Steuern zur Verfügung http://www.bzst.de/DE/Steuern_International/Auslaendische_Quellensteuer/auslaendische_quellensteuer_node.html.

Bei denen müsste man auch finden, für welche Länder die fiktive Quellensteuer und in welcher Höhe gewährt wird. Das soll so eine Art Entwicklungshilfe sein, habe ich verstanden. Strange finde ich aber, warum auch der Exportweltmeister und bis vor kurzem ein Traumwirtschaftswachstum vorlegendes China darunter ist. Zumindest war das so vor wenigen Jahren.

Gruß, os

Beim Bundeszentralamt für Steuern findet man echt alles an Informationen, was man braucht. Man muss nur die Muße finden, sich dort einmal durchzuwühlen.

Ich habe auch neulich meine bislang erste Steuererklärung gemacht. Die ganze Prozedur inklusive Widerspruch einreichen usw. Gab zwar dann doch nichts zurück, aber jetzt weiß ich wenigstens, wie der Hase läuft für’s nächste Mal 🙂

Viele Grüße!

Bei Spanien wird seit Anfang diesen Jahres auch 15% angerechnet. Ob sich die Rückholung der verbleibenden 5% lohnt muss man mit sich ausmachen.

Gruß

Alex

Ich finde das Thema mit der Quellensteuer sehr interessant und habe leider keine so gute Erfahrungen gemacht. Ich habe letztes Jahr für meine 50 Nestle Aktien für die Jahre 2013 + 2014 die Quellensteuer zurückgefordert. Ich habe mich erst gefreut, als der Antrag durch war – aber dann die Ernüchterung: Die Schweizer Behörden haben etwa die Hälfe des Erstattungsbetrages als Gebühren einbehalten. Außerdem muss man nun bei jedem Antrag zukünftig eine Tax voucher beifügen. Kostenpunkt bei Onvista: 20,- € (pro Antragsjahr!) . Damit lohnt sich der Antrag für meinen Bestand definitiv nicht mehr. Was meiner Meinung nach auch das Ziel der Schweizer Steuerbehörde ist…

Könnte das eine Sonderlocke bei Onvista sein? Von zusätzlichen Bearbeitungsgebühren habe ich noch nie gehört. Das wäre in der Tat ein Totschlagkriterium. Ein gewisses Maß an Aufwand investieren ist meiner Meinung nach in Ordnung, aber Gebühren sind ein rotes Tuch.

Danke für den Hinweis. Detektivin Zaster wird dem nachgehen!

[…] Fräulein Zaster erklärt, was es mit der Quellensteuer auf Aktien in der Schweiz oder Frankreich auf sich hat und wie man sie sich zurückholt. Für mich alles zu aufwändig. Dann statt Einzelaktien für diese Länder lieber einen steuereinfachen Indexfonds. […]

Hallo zusammen,

interessant, dass das Steuer Thema langsam auch in den Blogs Thema wird. Ich habe die Erfahrung gemacht, dass es für Deutsche recht unübersichtlich sein kann, ausländische Dividenden-Aktie zu besitzen und bei diversen Ämtern Steuern zurückzufordern. Tut mir Leid für die Werbung, aber in meinem eBook „DIe Dividenden Fibel“ habe ich aus Sicht von Deutschen, Österreichern und Schweizer die wichtigsten Länder analysiert und zusammengefasst (z.B. Niederlande, UK, Italien, Spanien, Frankreich, aber auch Kanada, Japan, China, etc) und die jweiligen Implikationen auf die Steuerlast auf Dividenden, sowie alle Formulare, wie man sie wieder zurückholt. Wenn die Werbung, die ich hier gerade in eigener Sache mache, nicht erwünscht ist, bitte löschen, Alexandra, ansonsten findet ihr das ebook hier: http://www.dividenden-fibel.com

Beste Gruesse

Markus Bohme

Nö, nö. Immer her mit Werbung, solange es nicht Spam-artig wird. Häufig hat man Mehrwert davon. Steuern sind ein trockenes und nerviges Thema. Wenn dein Buch das kurzweilig anhandelt, bin auch ich interessiert.

[…] Wie du dir die Quellensteuer zurück holst >Sauerkraut und Zaster […]